См. Документы Федеральной налоговой службы Российской Федерации

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 14 января 2014 г. N ММВ-7-6/8@

О ВВОДЕ В ПРОМЫШЛЕННУЮ ЭКСПЛУАТАЦИЮ ПОДСИСТЕМЫ

"ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ЮРИДИЧЕСКОГО ЛИЦА"

В целях повышения качества услуг, представляемых ФНС России налогоплательщикам, и совершенствования информационного взаимодействия налоговых органов с налогоплательщиками с использованием сети Интернет, а также по итогам опытной эксплуатации, проведенной в соответствии с приказами ФНС России от 25.06.2012 N ММВ-7-6/419@ "О проведении опытной эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица" 1 очереди", от 20.08.2012 N ММВ-7-6/565@ "О внесении изменений в приказ ФНС России от 25.06.2012 N ММВ-7-6/419@", от 18.12.2012 N ММВ-7-6/971@ "О продлении периода проведения опытной эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица" 1 очереди по приказам ФНС России от 25.06.2012 N ММВ-7-6/419@ и от 20.08.2012 N ММВ-7-6/565@", от 23.09.2013 N ММВ-7-6/330@ "О проведении опытной эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица" 2 и 3 очередей" и от 30.10.2013 N ММВ-7-6/469@ "О внесении изменений в приказ ФНС России от 23.09.2013 N ММВ-7-6/330@ "О проведении опытной эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица" 2 и 3 очередей", приказываю:

1. Утвердить:

1.1. План мероприятий ввода в промышленную эксплуатацию подсистемы "Личный кабинет налогоплательщика юридического лица" (далее - План) согласно приложению N 1 к настоящему приказу.

1.2. Регламент эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица" налоговыми органами (далее - Регламент) согласно приложению N 2 к настоящему приказу.

1.3. Рекомендации для налогоплательщиков по работе с "Личным кабинетом налогоплательщика юридического лица" (далее - Рекомендации для НП) согласно приложению N 3 к настоящему приказу.

2. Ввести в промышленную эксплуатацию подсистему "Личный кабинет налогоплательщика юридического лица" (далее - подсистема "ЛК-3") после реализации Плана.

3. Управлению информационных технологий (Т.В. Матвеева):

3.1. Обеспечить координацию работ по вводу в промышленную эксплуатацию подсистемы "ЛК-3" в соответствии с настоящим приказом, Планом, Регламентом, Рекомендациями для НП.

3.2. Организовать техническое сопровождение подсистемы "ЛК-3" в процессе промышленной эксплуатации.

3.3. Обеспечить проведение необходимых мероприятий комплексной защиты информации на всех технологических циклах создания информации, переноса ее на носители, хранения, обработки и передачи, а также сохранения целостности и достоверности информации.

3.4. Организовать проведение информационной кампании, направленной на информирование налогоплательщиков о вводе в промышленную эксплуатацию подсистемы "ЛК-3" и ее функциональных возможностях.

4. Управлениям ФНС России по субъектам Российской Федерации, межрегиональным инспекциям ФНС России по крупнейшим налогоплательщикам обеспечить выполнение мероприятий Плана, Регламента и проведение мероприятий по информированию налогоплательщиков о вводе в промышленную эксплуатацию подсистемы "ЛК-3".

5. Управлениям ФНС России по субъектам Российской Федерации:

5.1. В двухдневный срок с даты утверждения довести настоящий приказ, План, Регламент, Рекомендации для НП до подведомственных им налоговых органов.

5.2. Обеспечить контроль выполнения подведомственными им налоговыми органами мероприятий Плана, Регламента.

6. Федеральному казенному учреждению "Налог-Сервис" ФНС России (Р.В. Филимошин) обеспечить:

6.1. Выполнение Регламента.

6.2. Поддержание в работоспособном состоянии размещенных в Федеральном казенном учреждении "Налог-Сервис" ФНС России программно-аппаратных средств, входящих в состав подсистемы "ЛК-3".

7. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы А.С. Петрушина.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Приложение N 1

Утвержден

приказом ФНС России

от "__" ________ 20__ г. N _____

ПЛАН

МЕРОПРИЯТИЙ ВВОДА В ПРОМЫШЛЕННУЮ ЭКСПЛУАТАЦИЮ ПОДСИСТЕМЫ

"ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА ЮРИДИЧЕСКОГО ЛИЦА"

(ДАЛЕЕ - "ЛК-3")

Срок исполнения в рабочих днях

|

N

|

Мероприятие

|

Ответственный исполнитель

|

Срок исполнения в рабочих днях

|

Примечание

|

|

1.

|

Определение ответственных за промышленную эксплуатацию "ЛК-3" в соответствии с Регламентом

|

УФНС России по субъектам РФ и подведомственные им налоговые органы,

МИ ФНС России по КН,

МИ ФНС России по ЦОД

|

В 2-дневный срок с даты издания настоящего приказа

|

Разработка и утверждение приказов УФНС по субъекту РФ и в подведомственных им НО.

Рекомендации по назначению ответственных п. 2 Регламента

|

|

2.

|

Представление сведений об ответственных в Управление информационных технологий, МИ ФНС России по ЦОД

|

УФНС России по субъектам РФ,

МИ ФНС России по КН,

МИ ФНС России по ЦОД

|

В 2-дневный срок с даты исполнения п. 1 настоящего Плана

|

В соответствии с табличными формами п. 2 Регламента

|

|

3.

|

Организовать подключение ответственных к сайту технической поддержки

|

Управление информационных технологий

|

В 1-дневный срок с даты исполнения п. 2 настоящего Плана

|

|

|

4.

|

Подключение специалистов налоговых органов к внутреннему порталу ЛК-3, размещенному в МИ ФНС России по ЦОД

|

УФНС России по субъектам РФ и подведомственные им налоговые органы,

МИ ФНС России по КН,

МИ ФНС России по ЦОД

|

В 2-дневный срок с даты исполнения п. 1 настоящего Плана

|

В соответствии с п. 3.7 Регламента

|

|

5.

|

Подготовка инфраструктуры для проведения промышленной эксплуатации в МИ ФНС России по ЦОД

|

МИ ФНС России по ЦОД

|

В 3-дневный срок с даты издания настоящего приказа

|

|

|

6.

|

Подготовка инфраструктуры для проведения промышленной эксплуатации на площадке Провайдера

|

Управление информационных технологий

|

В 3-дневный срок с даты издания настоящего приказа

|

|

|

7.

|

Организация размещения в Фонде алгоритмов и программ ФНС России программного обеспечения и технической документации, включая инструкции по инсталляции и эксплуатации программного обеспечения

|

Управление информационных технологий

|

В 3-дневный срок с даты издания настоящего приказа

|

|

|

8.

|

Установка и настройка программного обеспечения "ЛК-3" в МИ ФНС России по ЦОД

|

МИ ФНС России по ЦОД

|

В 2-дневный срок с даты исполнения пп. 5, 6, 7 настоящего Плана

|

|

|

9.

|

Организация установки и настройки программного обеспечения "ЛК-3" на площадке Провайдера

|

Управление информационных технологий

|

В 2-дневный срок с даты исполнения п. 5, 6, 7 настоящего Плана

|

|

|

10.

|

Установка и настройка программного обеспечения "ЛК-3" в налоговых органах

|

УФНС России по субъектам РФ и подведомственные им налоговые органы,

МИ ФНС России по КН

|

В 2-дневный срок с даты исполнения п. 7 настоящего Плана

|

|

|

11.

|

Проведение мероприятий по информированию налогоплательщиков о вводе в промышленную эксплуатацию подсистемы "ЛК-3" и его функциональных возможностях

|

Управление информационных технологий,

УФНС России по субъектам РФ и подведомственные им налоговые органы,

МИ ФНС России по КН

|

На постоянной основе после исполнения п. п. 8, 9, 10 настоящего Плана

|

|

|

12.

|

Ежедневное обеспечение и контроль выгрузок и загрузок информации по налогоплательщикам, зарегистрированным в "ЛК-3"

|

УФНС России по субъектам РФ и подведомственные им налоговые органы,

МИ ФНС России по КН, Управление информационных технологий,

Организация - исполнитель ГК на сопровождение ПО,

МИ ФНС России по ЦОД

|

На постоянной основе после исполнения п. п. 8, 9, 10 настоящего Плана

|

В соответствии с Регламентом

|

|

13.

|

Проведение обучающего семинара для сотрудников территориальных налоговых органов, осуществляющих работу с налогоплательщиками функциональным возможностям сервиса

|

УФНС России по субъектам РФ,

МИ ФНС России по КН

|

До исполнения п. 14

|

После подключения к "ЛК-3" УФНС России по субъектам РФ, МИ ФНС России по КН

|

|

14.

|

Оформление и представление отчетов о вводе в промышленную эксплуатацию в Управление информационных технологий и организацию - исполнитель ГК на сопровождение ПО

|

УФНС России по субъектам РФ,

МИ ФНС России по КН,

МИ ФНС России по ЦОД

|

Отчет формируется по истечении 15 рабочих дней с даты начала исполнения п. 12 настоящего Плана

|

В соответствии с Регламентом

|

|

15.

|

Подведение итогов ввода в промышленную эксплуатацию "ЛК-3"

|

Управление информационных технологий

|

В 10-дневный срок с даты выполнения п. 14 настоящего Плана

|

Приложение N 2

Утвержден

приказом ФНС России

от "__" ________ 20__ г. N _____

РЕГЛАМЕНТ

ЭКСПЛУАТАЦИИ ПОДСИСТЕМЫ "ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА -

ЮРИДИЧЕСКОГО ЛИЦА" НАЛОГОВЫМИ ОРГАНАМИ И ФКУ "НАЛОГ-СЕРВИС"

ФНС РОССИИ

Список сокращений

|

Сокращение

|

Расшифровка

|

|

ЕГРН

|

Единый государственный реестр налогоплательщиков

|

|

ЕГРЮЛ

|

Единый государственный реестр юридических лиц

|

|

ЕНВД

|

Единый налог на вмененную деятельность

|

|

ИФНС

|

Инспекция ФНС России

|

|

КПП

|

Код причины постановки на учет в налоговом органе

|

|

КРСБ

|

Карточка расчетов с бюджетом

|

|

КСКПЭП

|

Квалифицированный сертификат ключа проверки электронной подписи

|

|

"ЛК ЮЛ"

|

Личный кабинет налогоплательщика - юридического лица

|

|

МИ ФНС России по КН

|

Межрегиональная инспекция ФНС России по крупнейшим налогоплательщикам

|

|

ФКУ "Налог-Сервис" ФНС России

|

Федеральное казенное учреждение "Налог-Сервис" Федеральной налоговой службы (г. Москва)

|

|

МРИ ФНС России

|

Межрайонная инспекция ФНС России

|

|

НП

|

Налогоплательщик

|

|

ОГРН

|

Основной государственный регистрационный номер

|

|

ПК

|

Программный комплекс

|

|

ПО

|

Программное обеспечение

|

|

ПЭ

|

Промышленная эксплуатация

|

|

РК

|

Регистрационная карточка (в СЭД)

|

|

СЭД

|

Система электронного документооборота

|

|

ПК "СЭОД"

|

Программный комплекс местного уровня "Система электронной обработки данных"

|

|

ТП

|

Технологический процесс

|

|

УФНС

|

Управление ФНС России

|

|

ФАП

|

Фонд алгоритмов и программ

|

|

ФБД

|

Федеральная база данных

|

|

ФЗ

|

Федеральный закон

|

|

ФПД

|

Файл передачи данных

|

|

ФХД

|

Федеральное хранилище данных

|

|

ЮЛ

|

Юридическое лицо

|

1. Общие положения

Документ содержит порядок работы налоговых органов и ФКУ "Налог-Сервис" ФНС России при эксплуатации подсистемы "Личный кабинет налогоплательщика юридического лица".

Схема работы подсистемы "Личный кабинет налогоплательщика юридического лица" приведена в Приложении 1 к настоящему Регламенту.

Назначение

Назначение подсистемы "ЛК ЮЛ" состоит в оптимизации процессов взаимодействия налогоплательщика - юридического лица с подразделениями ФНС России путем предоставления налогоплательщику доступа к информационным ресурсам ФНС России с использованием телекоммуникационных каналов связи и организации электронного документооборота. Это позволит повысить собираемость налогов путем полного и качественного информирования налогоплательщика о состоянии процессов налогового администрирования по его объектам налогообложения, ускорить процессы приема и обработки документов и даст возможность принимать правильные решения в части мониторинга и управления состоянием расчетов с бюджетом налогоплательщика.

Цели:

Целями подсистемы "ЛК ЮЛ" являются:

- формирование среды электронного взаимодействия налогоплательщиков с налоговыми органами на Интернет-портале ФНС России, обеспечивающей упрощенные механизмы:

- оказания услуг налогоплательщику;

- исполнения налогоплательщиком обязанностей, возложенных на него Налоговым кодексом Российской Федерации и Федеральным законом от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей";

- повышение степени информированности налогоплательщиков,

- повышение эффективности работы налоговых органов по сбору налогов и сборов.

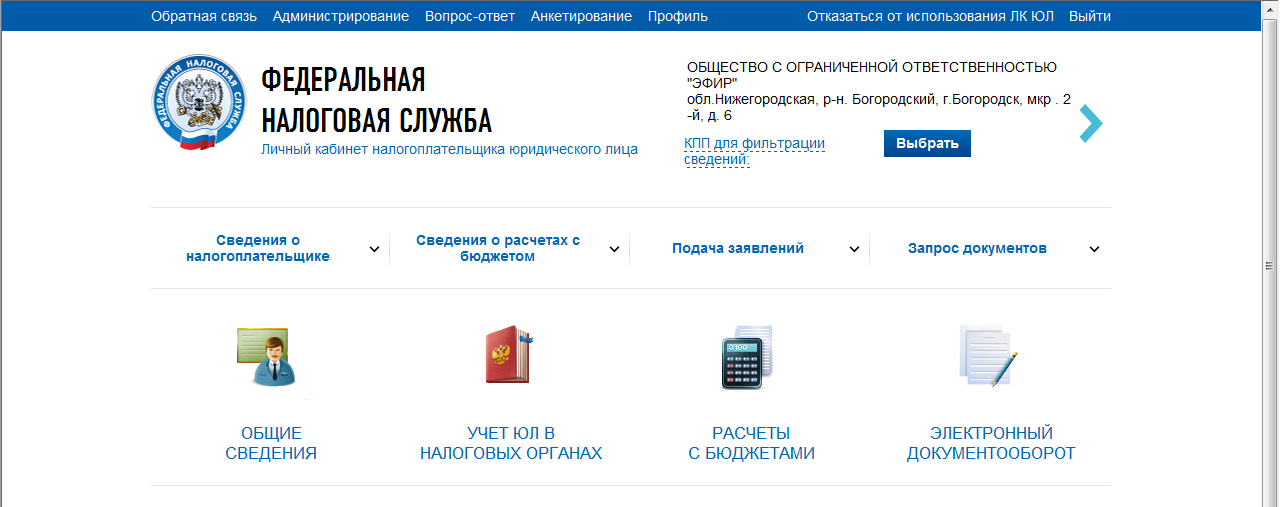

"ЛК ЮЛ" предоставляет налогоплательщику следующие услуги:

- по государственной регистрации юридического лица:

- предоставление открытых и общедоступных сведений, содержащихся о налогоплательщике в ЕГРЮЛ, посредством экранных форм;

- предоставление услуги по государственной регистрации изменений, вносимых в учредительные документы, ликвидации или реорганизации ЮЛ, внесению изменений в сведения, содержащиеся в ЕГРЮЛ, а также при государственной регистрации создания ЮЛ, учредителем которого является данное ЮЛ;

- предоставление выписки из ЕГРЮЛ (о себе) на бумажном носителе или в электронном виде на основе данных ФБД ЕГРЮЛ;

- по учету юридического лица:

- предоставление информации из ЕГРН о постановке на учет в налоговых органах;

- оказание услуги по приему электронных сообщений налогоплательщика по форме N С-09-2 об участии в российских и иностранных организациях;

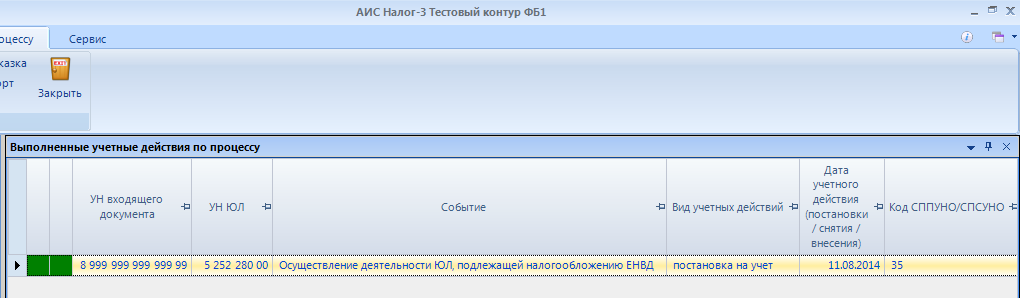

- оказание услуг по постановке и снятию с учета организации по месту нахождения обособленного подразделения, внесению изменений в сведения об обособленном подразделении на основании формализованных электронных сообщений налогоплательщика (российской организации) по формам N С-09-3-1, С-09-3-2, 1-6-Учет, 3-Учет;

- оказание услуг по постановке и снятию с учета российской организации в качестве налогоплательщика ЕНВД на основании формализованных электронных заявлений налогоплательщика по формам N ЕНВД-1, ЕНВД-3, 3-Учет;

- по услугам, связанным с расчетами с бюджетом:

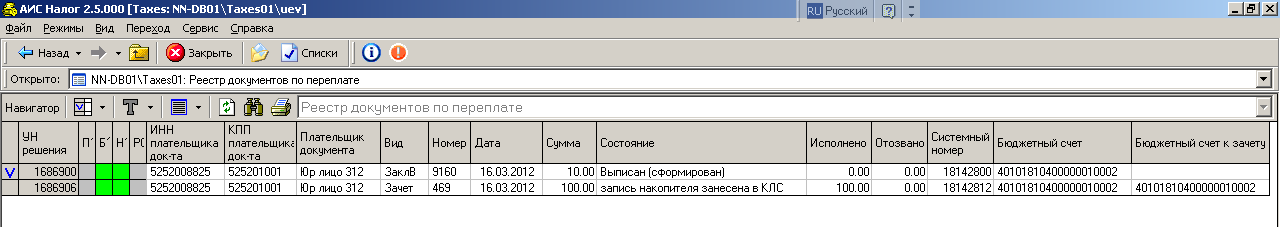

- предоставление налогоплательщику значений основных показателей расчетов с бюджетом по налогоплательщику в целом, информации о перечне обязанностей по КРСБ, информации о состоянии расчетов с бюджетом по перечню КРСБ, информации о документах и операциях, формирующих состояние расчетов с бюджетом, в том числе о документах и операциях, учтенных в КРСБ;

- предоставление налогоплательщику информации о платежах, списанных с расчетного счета налогоплательщика и не поступивших в бюджет;

- предоставление налогоплательщику информации о не проверенных налоговым органом суммах налога к возмещению или уменьшению обязанности по уплате налога, заявленных в декларациях/расчетах;

- предоставление налогоплательщику информации об урегулированной задолженности (отсроченной, рассроченной, реструктурированной, инвестиционному налоговому кредиту);

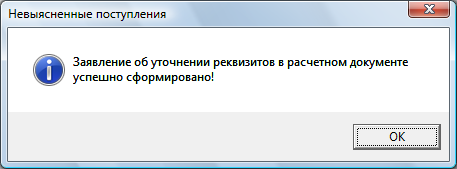

- уточнение невыясненных платежей на основании формализованного электронного документооборота;

- предоставление налогоплательщику по запросу уведомления налогового органа об ошибочном указании реквизитов в платежном документе;

- уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении;

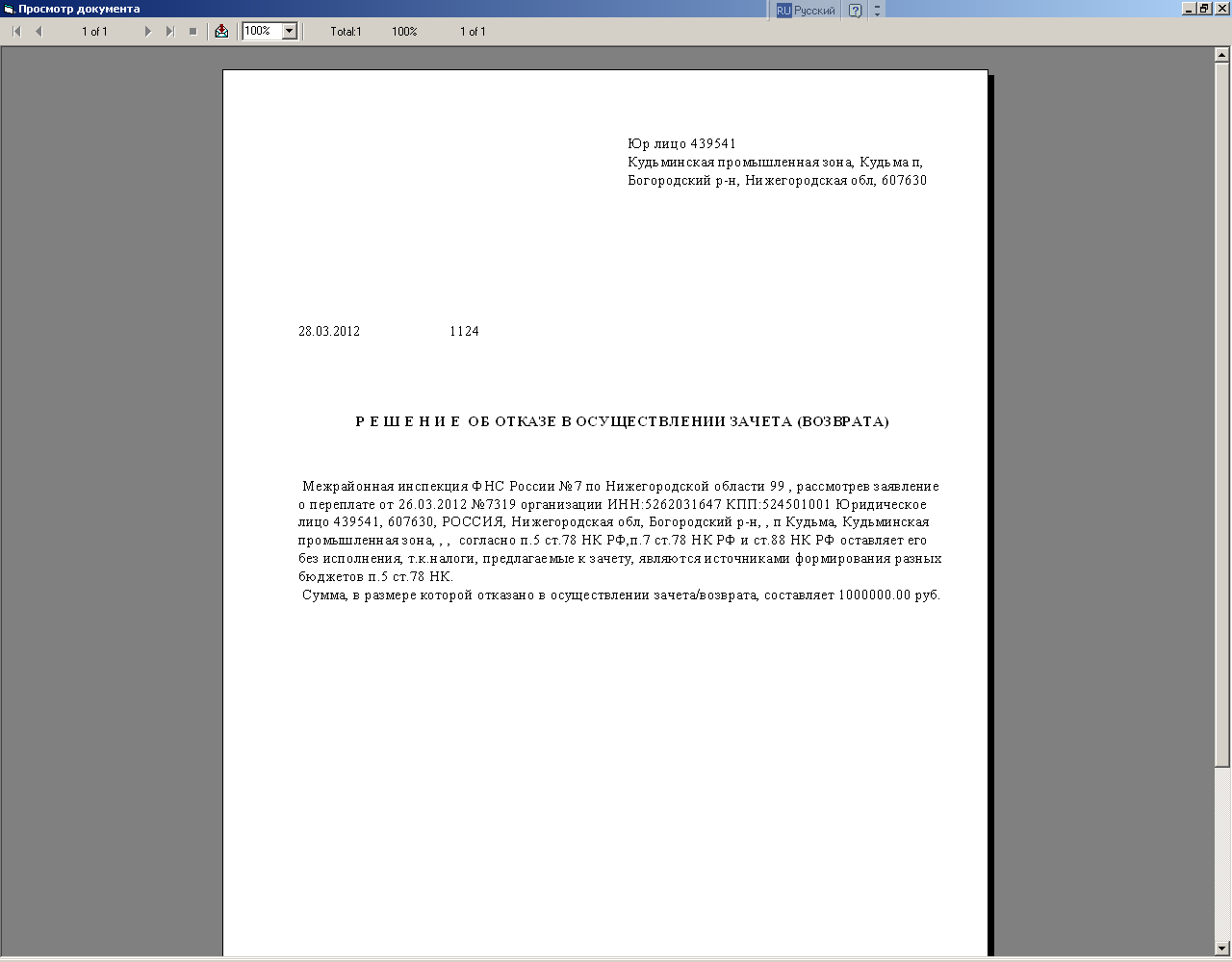

- осуществление зачетов и возвратов излишнее уплаченных в бюджет налогоплательщиком сумм налога и других обязательных платежей на основании формализованного электронного документооборота;

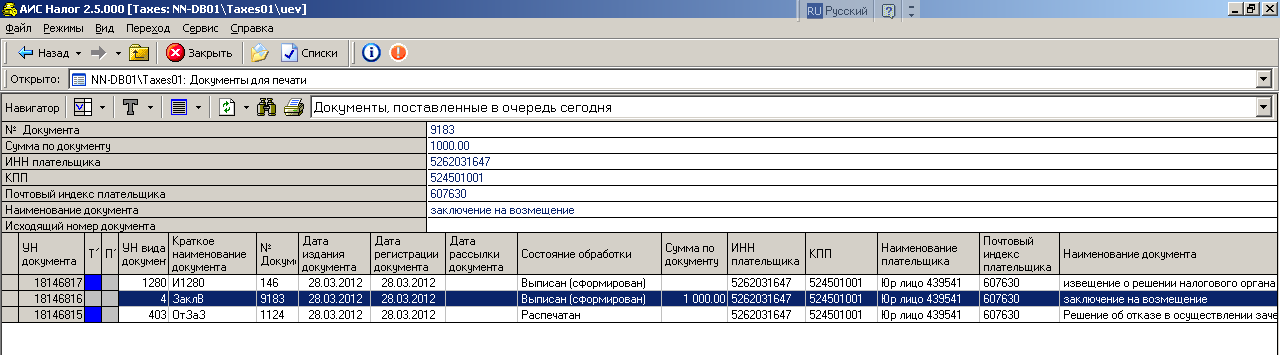

- представление налогоплательщику информации об исполненных решениях на зачет и возврат переплаты, о принятых решениях об уточнении платежа;

- предоставление налогоплательщику информации о неисполненных им требованиях на уплату налога и других обязательных платежей;

- предоставление налогоплательщику информации о мерах принудительного взыскания задолженности;

- предоставление налогоплательщику информации о недоимке, задолженности по пеням и штрафам, признанных безнадежными к взысканию и списанных в соответствии с решением налогового органа на основании статьи 59 НК РФ и приказа ФНС России от 19.08.2010 N ЯК-7-8/393@;

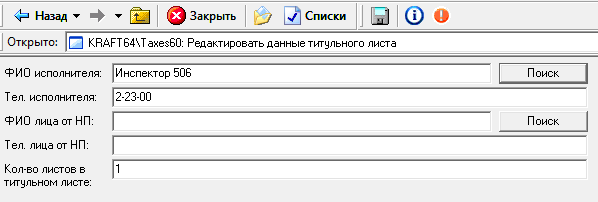

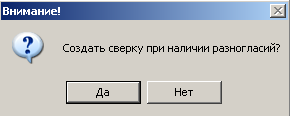

- инициирование проведения совместной сверки расчетов с бюджетом;

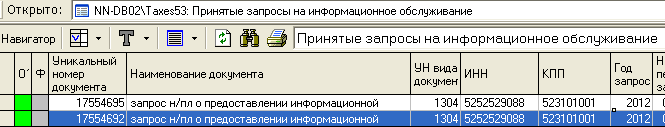

- оказание услуг по информационному обслуживанию налогоплательщика в форме предоставления справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акта сверки расчетов по налогам, сборам, пеням и штрафам, выписки операций по расчетам с бюджетом, перечня налоговых деклараций (расчетов) и бухгалтерской отчетности, представленной в отчетном году;

- информирование налогоплательщика о ходе процесса рассмотрения заявления (запроса), переданного в налоговый орган через подсистему "ЛК ЮЛ";

- обратная связь налогоплательщика с налоговыми органами.

Объектами автоматизации ФНС России являются:

- Федеральное казенное учреждение "Налог-Сервис" ФНС России (далее - ФКУ "Налог-Сервис" ФНС России);

- инспекции ФНС России.

Предметом автоматизации являются процессы:

- направление документов, сформированных в электронном виде, для государственной регистрации юридических лиц или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, в налоговый орган для осуществления процедур государственной регистрации или внесения изменений в ЕГРЮЛ;

- направление в налоговый орган пакета документов, подготовленного заранее с использованием иных программных средств, содержащего сообщения налогоплательщика (по форме N С-09-2) об участии в российских и иностранных организациях;

- направление в налоговый орган по месту нахождения организации и в налоговый орган по месту нахождения обособленного подразделения пакета документов, подготовленного заранее с использованием иных программных средств (по формам N С-09-3-1, С-09-3-2, 1-6-Учет, 3-Учет), для осуществления действий, связанных с постановкой, снятием с учета организации по месту нахождения обособленного подразделения, внесением изменений в сведения об обособленных подразделениях;

- направление в налоговый орган пакета документов, подготовленного заранее с использованием иных программных средств (по формам ЕНВД-1, ЕНВД-3, 3-Учет), для осуществления действий, связанных с постановкой, снятием с учета российской организации в качестве налогоплательщика ЕНВД;

- формирование запроса на предоставление налогоплательщику уведомления налогового органа об ошибочном указании реквизитов в платежном документе, направление запроса в налоговый орган, направление налогоплательщику электронного документа, сформированного в ПК "СЭОД";

- уточнение невыясненных платежей на основании формализованного электронного документооборота;

- уточнение платежных документов, в которых налогоплательщик самостоятельно обнаружил ошибки в оформлении, на основании формализованного электронного документооборота;

- осуществление зачетов и возвратов, излишнее уплаченных в бюджет налогоплательщиком сумм налога и других обязательных платежей на основании формализованного электронного документооборота;

- формирование формализованного электронного заявления налогоплательщика для инициирования сверки расчетов с бюджетом;

- оказание услуг по информационному обслуживанию налогоплательщика в форме предоставления справки о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам, акта сверки расчетов по налогам, сборам, пеням и штрафам, выписки операций по расчетам с бюджетом, перечня налоговых деклараций (расчетов) и бухгалтерской отчетности, представленной в отчетном году;

- оказание услуг по приему запросов налогоплательщиков на получение справки об исполнении налогоплательщиком (плательщиком сборов, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов (на бумажном носителе), выписки из ЕГРЮЛ о себе (на бумажном носителе, в электронной форме), сведений из ЕГРН о себе (в электронной форме);

- прием обращений налогоплательщика в ФНС России в целях совершенствования налогового законодательства, деятельности ФНС России, информирования о нарушениях законодательства и прав налогоплательщика с целью получения разъяснений в случае отображения в "ЛК ЮЛ" недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет (снятии с учета) организации, о расчетах с бюджетом, а также в случае возникновения проблем по работе подсистемы "ЛК ЮЛ" в целом, предложений по ее совершенствованию.

Участниками автоматизируемых процессов являются:

- налогоплательщики (юридическое лицо) - пользователи сервиса "ЛК ЮЛ";

- ФКУ "Налог-Сервис" ФНС России;

- инспекции ФНС России.

Участники обмениваются электронными документами вида:

- электронный документ налогоплательщика, составленный в форме запроса, уведомления, сообщения, заявления на оказание услуги (далее - электронный документ налогоплательщика);

- электронный документ налогового органа, сформированный в результате оказания услуги налогоплательщику;

- электронный документ налогового органа, сформированный в результате отказа в оказании услуги налогоплательщику;

- ответ налогового органа на обращение налогоплательщика в Инспекцию ФНС России с целью получения разъяснений в случае отображения в "ЛК ЮЛ" недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет (снятии с учета) организации, о расчетах с бюджетом, а также в случае возникновения проблем по работе подсистемы "ЛК ЮЛ" в целом, предложений по ее совершенствованию.

Взаимодействие налогоплательщика с сервисом "ЛК ЮЛ" осуществляется путем получения информации от налогового органа через интернет-браузер и создания документов, направляемых в налоговые органы для выполнения функций налогового администрирования. Информация для отображения в браузере и для отсылки документов осуществляется посредством вызова Web-сервисов.

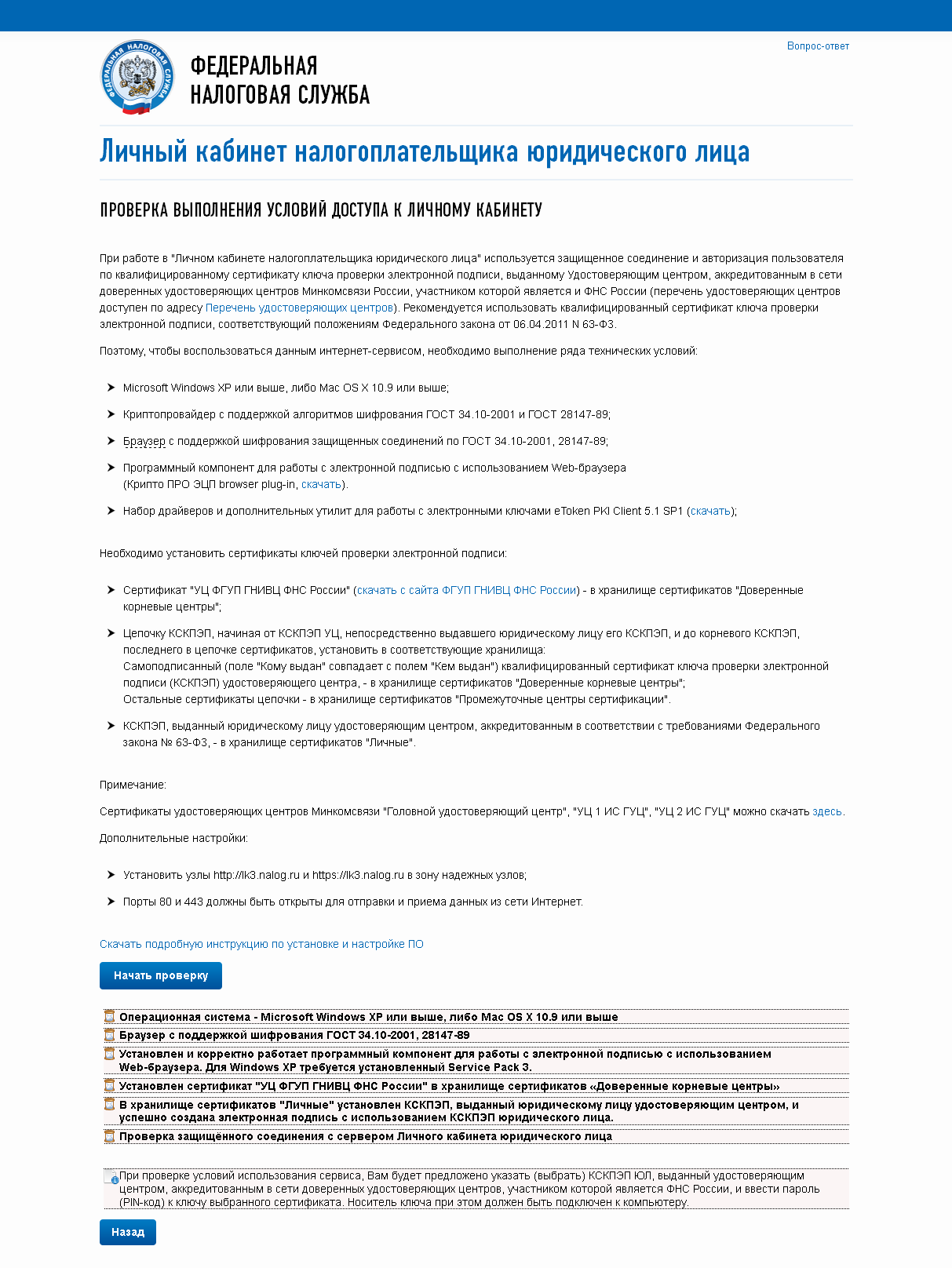

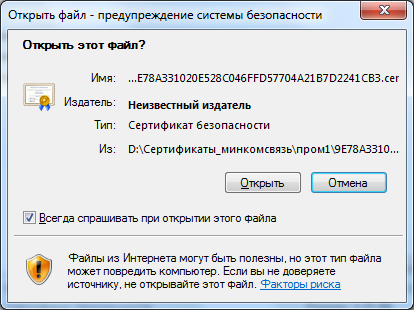

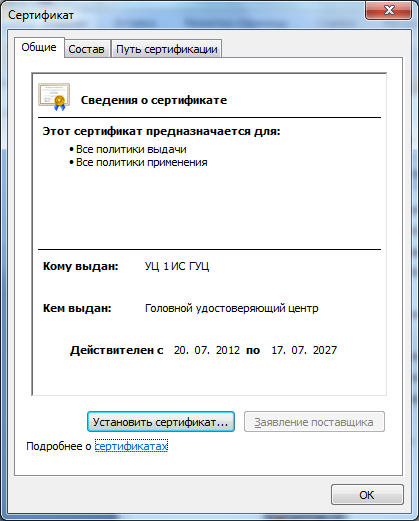

При этом налогоплательщики обязаны иметь квалифицированный сертификат ключа проверки электронной подписи (далее - КСКПЭП), выданный удостоверяющим центром, аккредитованным Минкомсвязи России, и соответствующий требованиям Федерального закона от 06.04.2011 N 63-ФЗ.

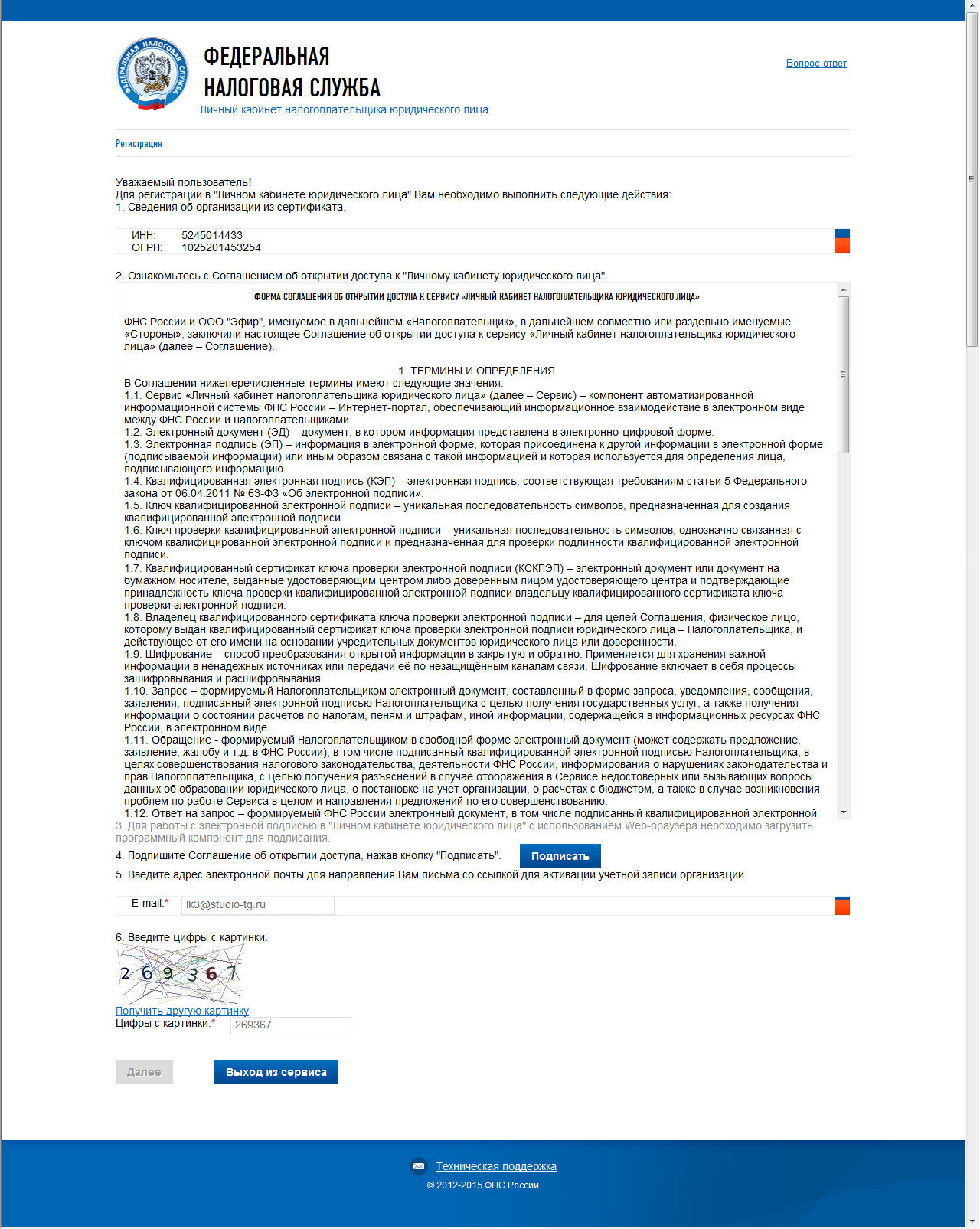

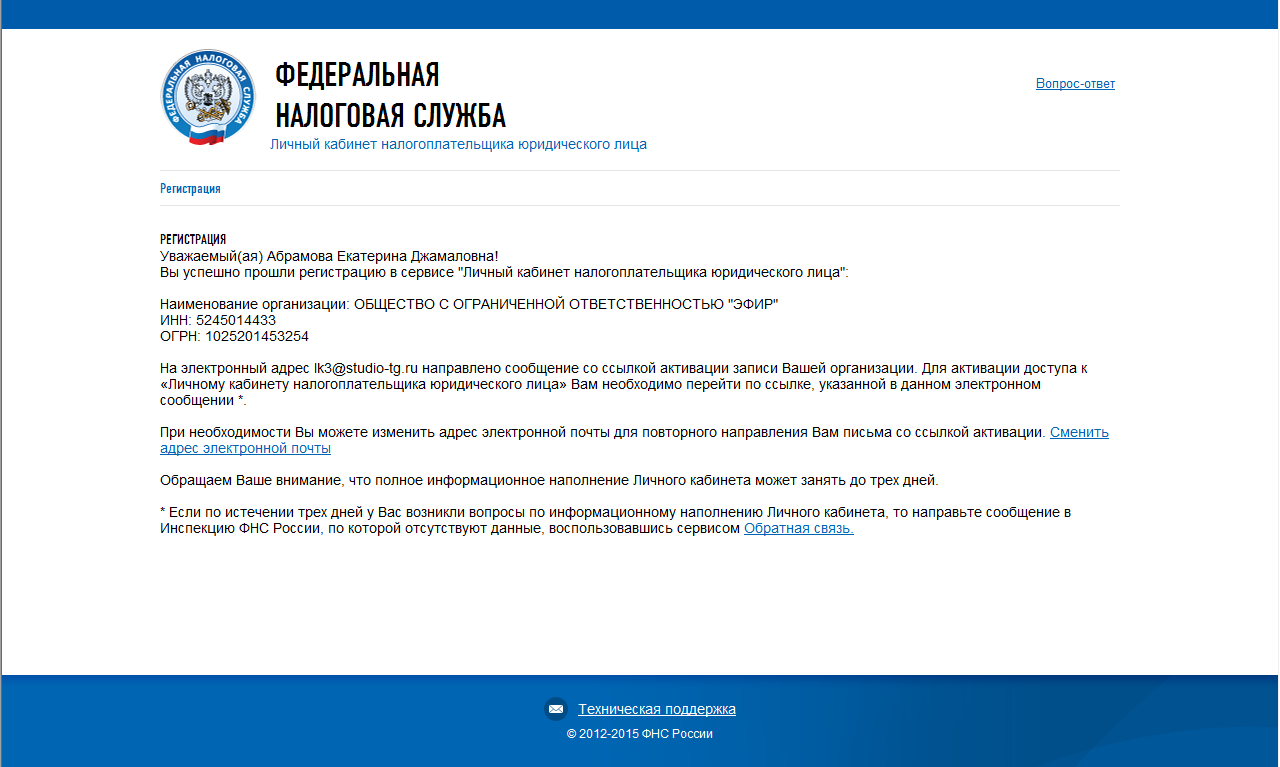

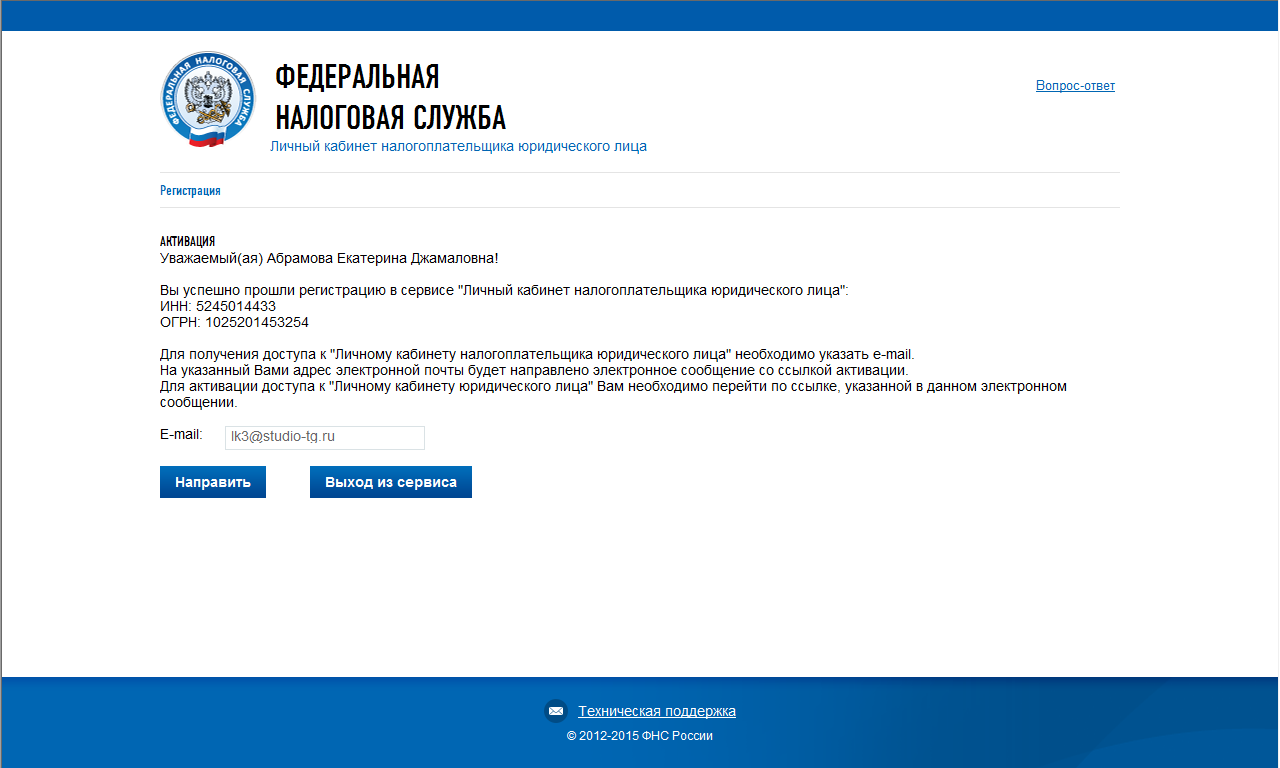

Реализован следующий сценарий работы:

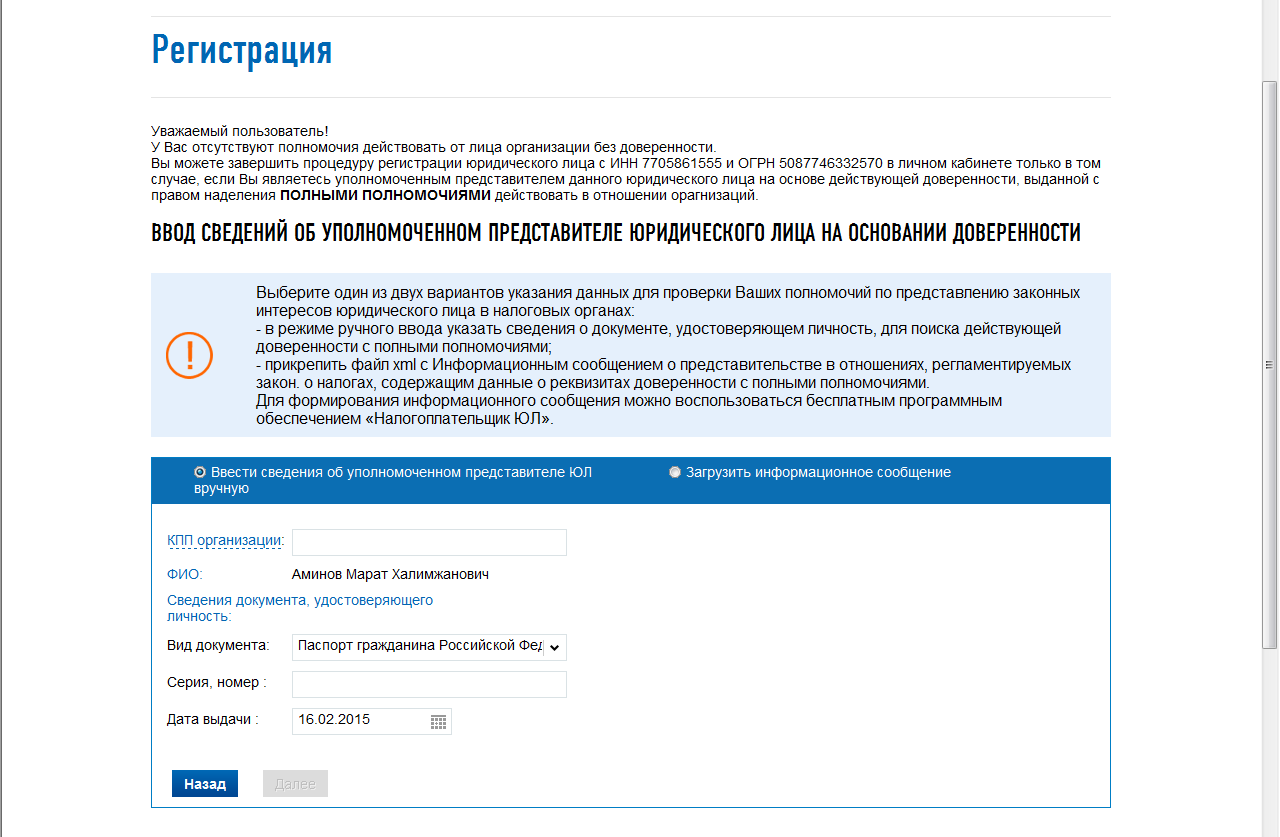

Для получения доступа налогоплательщик должен пройти процедуру регистрации и подписать Соглашение об открытии доступа к сервису "Личный кабинет налогоплательщика юридического лица" (текст Соглашения приведен в Рекомендациях по работе с "ЛК ЮЛ", Приложение 3 к Приказу). Процедура регистрации проводится через "ЛК ЮЛ" и не требует обращения налогоплательщика в инспекцию ФНС России. Соглашение подписывается КСКПЭП налогоплательщика. КСКПЭП должен быть выдан на руководителя организации, либо лицо, имеющее право действовать без доверенности от имени организации по сведениям ЕГРЮЛ, либо лицо, имеющее действующую доверенность с полными полномочиями.

Далее налогоплательщик входит в "ЛК ЮЛ", применив КСКПЭП.

В режиме on-line налогоплательщик, используя сервисы "ЛК ЮЛ", получает последнюю актуальную информацию о себе и о состоянии расчетов с бюджетом, формирует заявки, заявления, сообщения в электронном виде и отправляет их по телекоммуникационным каналам связи в налоговый орган. Налогоплательщик получает информацию о ходе и результатах исполнения (рассмотрения) его заявок, заявлений, сообщений. Налогоплательщик может получить электронные документы, сформированные в ходе процедуры оказания услуги, через сервис "ЛК ЮЛ": выписку из ЕГРЮЛ (о себе), документы, формируемые при осуществлении процедур государственной регистрации юридического лица или внесения изменений в сведения, содержащиеся в ЕГРЮЛ, сведения из ЕГРН (о себе), справку о состоянии расчетов по налогам, сборам, пеням, штрафам; акт совместной сверки расчетов по налогам, сборам, пеням и штрафам, выписку операций по расчетам с бюджетом, перечень налоговых деклараций (расчетов) и бухгалтерской отчетности, представленной в отчетном году, извещение о зачете/возврате, уведомление об отказе в зачете (возврате) по заявлению, уведомление налогового органа об ошибочном указании реквизитов в платежном документе, извещение налогового органа о принятии решения об уточнении вида и принадлежности платежа, уведомление об отказе в исполнении заявления об уточнении платежа.

Предоставление актуальных сведений из ЕГРН и о состоянии расчетов с бюджетом производится с использованием данных Федерального хранилища данных (далее - ФХД) в составе АИС "Налог-3".

ФКУ "Налог-Сервис" ФНС России является объектом, на площадке которого обеспечивается работа серверов приложений и баз данных "ЛК ЮЛ". Т.е. на площадке ФКУ "Налог-Сервис" ФНС России обеспечивается эксплуатация следующих задач: централизованное ведение актуальной базы данных ФХД, необходимой для функционирования "ЛК ЮЛ", проверка правомочности подключения налогоплательщика к сервису "ЛК ЮЛ" на момент активизации сервиса, определение федерального уникального идентификатора налогоплательщика в Подсистеме общего назначения "Идентификация лиц" (ПОН ИЛ), обработка Web-запросов, поступающих от налогоплательщика, прием электронных документов налогоплательщиков, направление электронных документов налогоплательщика в инспекции ФНС России по принадлежности или выполнение запросов на основе федеральных баз данных, прием электронных документов из инспекций ФНС России, направление их налогоплательщику, ведение перечня налогоплательщиков, получивших доступ к услугам "ЛК ЮЛ", хранение запрошенных налогоплательщиком электронных документов, хранение оперативных данных для осуществления зачетов и возвратов, журналирование электронного документооборота "ЛК ЮЛ", регистрация услуг, оказанных налогоплательщику через "ЛК ЮЛ", хранение электронных документов обмена.

Инспекции ФНС России осуществляют выгрузку данных о состоянии расчетов с бюджетом по налогоплательщикам, зарегистрированным в "ЛК ЮЛ", в витрину данных ФХД, прием и обработку электронных документов налогоплательщика, формирование электронных документов в соответствии с принятыми решениями, направление электронных документов в ФКУ "Налог-Сервис" ФНС России для последующего направления налогоплательщику.

Источниками данных, необходимых для функционирования "ЛК ЮЛ", являются: витрина ФХД, ФБД ЕГРЮЛ и ФБД ЕГРН, инспекционные базы данных ПК "СЭОД", данные функционального блока N 1 АИС "Налог-3".

Основными функциями Инспекций ФНС России в рамках подсистемы "ЛК ЮЛ" являются:

- запуск ТП выгрузки данных для "ЛК ЮЛ", контроль выгрузки;

- прием из ФКУ "Налог-Сервис" ФНС России запросов, заявлений, сообщений налогоплательщиков, относящихся к сфере автоматизируемых функций подсистемы "ЛК ЮЛ";

- обработка полученных запросов, заявлений, сообщений налогоплательщиков в ПК "СЭОД" и функциональном блоке N 1 (ПП ЦСР и ПП ЦУН) АИС "Налог-3";

- направление в ФКУ "Налог-Сервис" ФНС России (для налогоплательщика) по телекоммуникационным каналам связи электронных документов;

- обработка обращений налогоплательщика о получении разъяснений в случае отображения в подсистеме "ЛК ЮЛ" недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет организации, о расчетах с бюджетом;

- предоставление сведений о расчетах с бюджетом налогоплательщиков по текущим платежам, неурегулированной задолженности и урегулированной задолженности.

Документы принимаются и отправляются в автоматическом режиме на основании действий, произведенных в ПК "СЭОД" и функциональном блоке N 1 АИС "Налог-3".

Основными функциями ФКУ "Налог-Сервис" ФНС России в рамках подсистемы "ЛК ЮЛ" являются:

- прием файлов выгрузки от инспекций ФНС России и загрузка их в витрину ФХД;

- прием от налогоплательщика запросов на оказание услуги налоговым органом;

- направление электронных документов налогоплательщика (запросы, заявления и др.) в Инспекции ФНС России по принадлежности;

- получение из Инспекций ФНС России ответов на запросы (заявления, сообщения) налогоплательщика, а также сведений о прохождении документов в тех случаях, когда это необходимо;

- направление налогоплательщику подготовленных налоговыми органами документов в электронной форме на оказываемые услуги.

Функции выполняются в автоматическом режиме.

Основными функциями площадки провайдера в рамках подсистемы "ЛК ЮЛ" являются:

- размещение серверных компонент подсистемы для взаимодействия с налогоплательщиками и ФКУ "Налог-Сервис" ФНС России в качестве промежуточного звена;

- обслуживание запросов от налогоплательщиков к серверу на получение текстовых, графических и других ресурсов через защищенное криптографическими средствами соединение;

- выполнение служебных функций, таких как почтовые рассылки, автоматические обновления справочников, протоколирование событий.

Функции выполняются в автоматическом режиме.

2. Определение ответственных за эксплуатацию "ЛК ЮЛ"

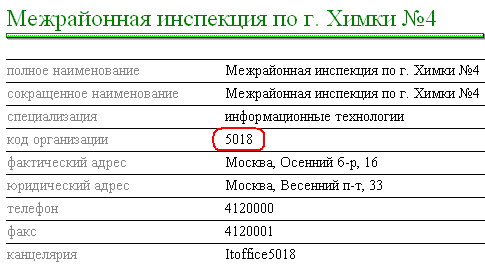

В УФНС России по субъектам РФ, ФКУ "Налог-Сервис" ФНС России, МИ ФНС России по КН, МРИ ФНС России и ИНФС России определяются ответственные за эксплуатацию "ЛК ЮЛ" и утверждаются Приказами.

Информация об ответственных направляется в Управление информационных технологий, ФГУП ГНИВЦ ФНС России и ФКУ "Налог-Сервис" ФНС России следующем виде:

1. УФНС России по субъектам РФ:

|

N п/п

|

Структурное подразделение

|

Должность

|

Фамилия, Имя, Отчество

|

Реквизиты телефонной связи (код/Номер ВТС/N телефона)

|

Адрес электронной почты

|

|

1

|

Отдел информатизации (информационных технологий)

|

||||

|

2

|

Отдел по работе с налогоплательщиками

|

2. В МИ ФНС России по КН, МРИ ФНС России и ИНФС России (далее - инспекции ФНС России):

Отдел информатизации (информационных технологий):

|

N п/п

|

Структурное подразделение

|

Должность

|

Фамилия, Имя, Отчество

|

Реквизиты телефонной связи (код/Номер ВТС/N телефона)

|

Адрес электронной почты

|

|

1

|

Профильные подразделения <*>:

--------------------------------

<*> Специалисты профильных подразделений инспекций назначаются для обеспечения методологической поддержки налогоплательщиков (юридических лиц) со стороны специалистов инспекций по направлениям - работа с налогоплательщиками, ввод отчетности, предоставляемой НП, учет налогоплательщиков, ведение КРСБ, невыясненные платежи, урегулирование задолженности, камеральные проверки.

|

N п/п

|

Структурное подразделение

|

Должность

|

Фамилия, Имя, Отчество

|

Реквизиты телефонной связи (код/Номер ВТС/N телефона)

|

|

1

|

Отдел по работе с налогоплательщиками

|

|||

|

2

|

Отдел урегулирования задолженности и обеспечения процедур банкротства

|

|||

|

3

|

Отдел учета налогоплательщиков (Отдел регистрации и учета налогоплательщиков)

|

|||

|

4

|

Отдел камеральных проверок

|

|||

|

5

|

Аналитический отдел (Сводно-аналитический отдел)

|

3. В ФКУ "Налог-Сервис" ФНС России

|

N п/п

|

Структурное подразделение

|

Должность

|

Фамилия, Имя, Отчество

|

Реквизиты телефонной связи (код/Номер ВТС/N телефона)

|

Адрес электронной почты

|

|

1

|

УФНС России необходимо при переназначении/замене ответственных выпустить соответствующий приказ и обеспечить оперативное информирование Управления информационных технологий, ФГУП ГНИВЦ ФНС России и ФКУ "Налог-Сервис" ФНС России.

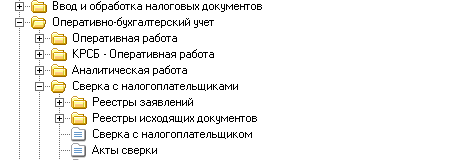

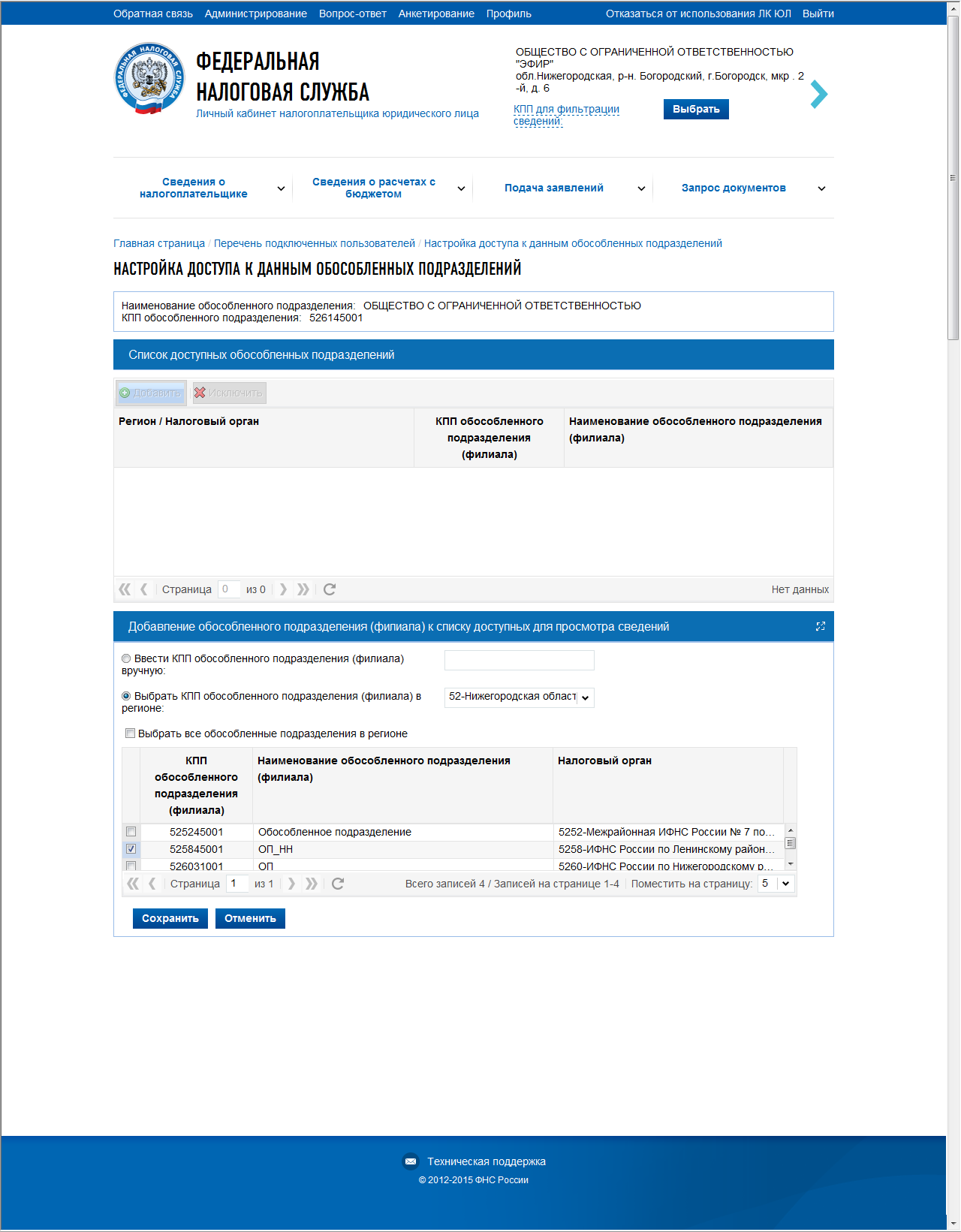

3. Порядок настройки и работы с порталом инспектора

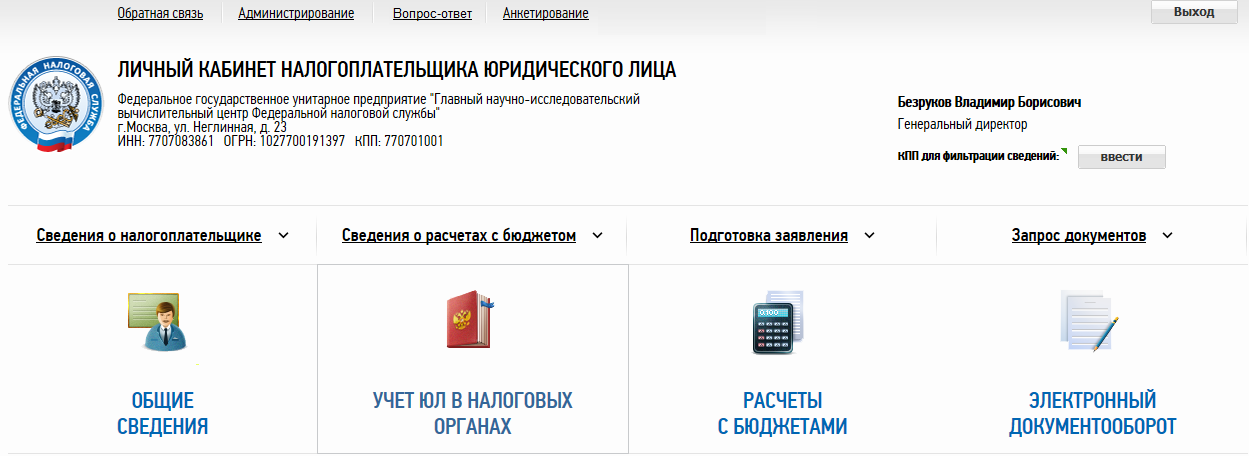

Для доступа специалистов налоговых органов к "ЛК ЮЛ" в ФКУ "Налог-Сервис" ФНС России развернут портал "ЛК ЮЛ", который доступен только во внутренней сети ФНС России (далее - портал инспектора).

Доступ к порталу инспектора осуществляется в соответствии с "Регламентом предоставления доступа пользователям АИС "Налог-3" с использованием централизованной системы управления доступом". Для доступа инспектора к порталу должна быть оформлена Заявка на предоставление прав доступа к подсистемам АИС "Налог-3", в поле "Наименование подсистемы АИС "Налог-3" необходимо указать "LK3", в поле "Перечень прав доступа к функциям подсистем АИС "Налог-3" (перечень ролей)" - "ОтвМониторингЛК3".

Доступ осуществляется по адресу //lk3-usr.tax.nalog.ru/ (кроме ФКУ "Налог-Сервис" ФНС России; для них доступ осуществляется по адресу //m9965-app446.tax.nalog.ru) с использованием своего логина и пароля ЕСК ФНС России (т.е. доменный пароль рабочего компьютера).

ВНИМАНИЕ: Пароль не должен содержать русских символов!

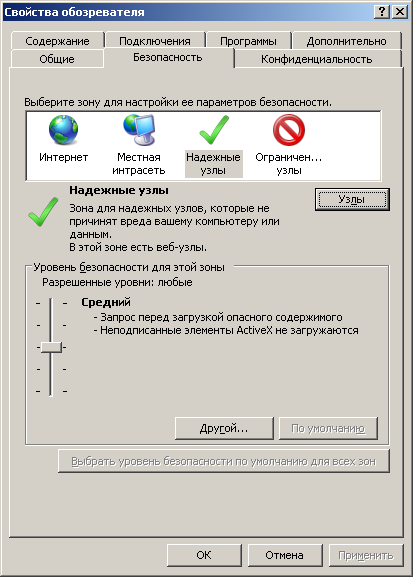

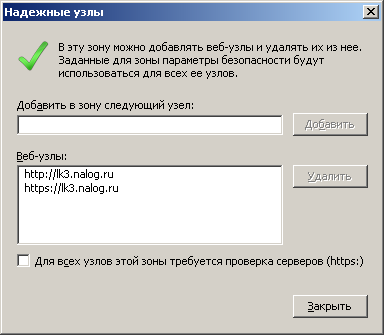

Перед использованием необходимо адрес портала инспектора добавить в зону "Местная интрасеть" в настройках безопасности Internet Explorer. Также необходимо наличие следующих надстроек в браузере:

1) Сервис -> Свойства обозревателя -> Безопасность -> Местная интрасеть -> Другой -> Проверка подлинности пользователя -> Вход -> Автоматический вход в сеть только в зоне интрасети (должен быть обязательно выделен этот пункт!)

2) Сервис -> Свойства обозревателя -> Дополнительно -> Безопасность -> Разрешить встроенную проверку подлинности Windows" (должен стоять флажок)

В случае проблем с доступом к порталу инспектора можно попробовать ввести логин/пароль в формате login@DOMAIN (имя домена должно быть указано полностью, причем заглавными буквами)

(Пример: [email protected])

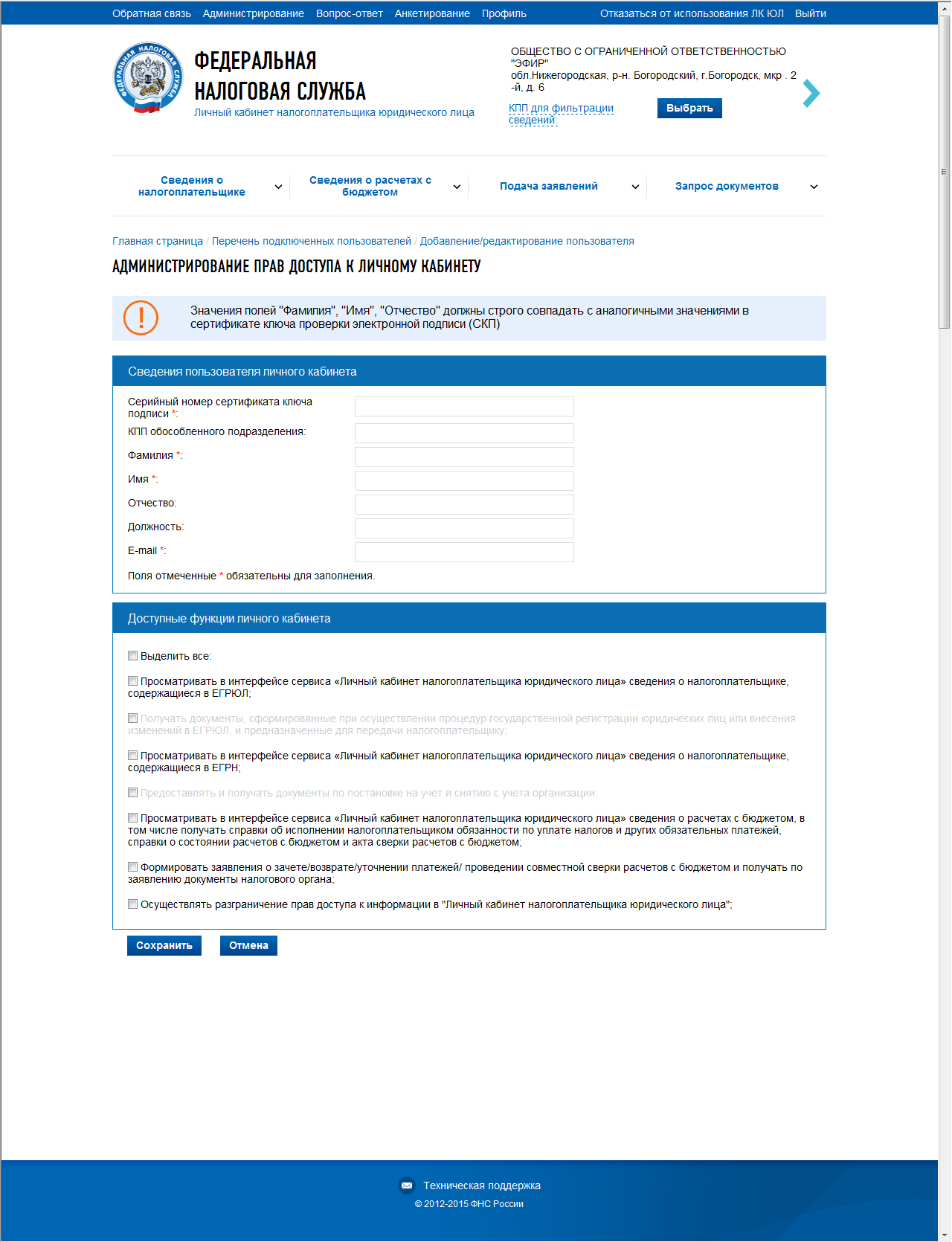

Доступ специалистов Инспекций ФНС России (за исключением ЕЦР) к данным налогоплательщика в "ЛК ЮЛ" предоставляется при одновременном выполнении следующих условий: налогоплательщик стоит на учете в данной инспекции по какому-либо основанию и налогоплательщик зарегистрирован в "ЛК ЮЛ" (т.е. подписано Соглашение об открытии доступа в "ЛК ЮЛ" для организации).

Доступ специалистов ЕЦР к данным налогоплательщика в "ЛК ЮЛ" предоставляется при одновременном выполнении следующих условий: налогоплательщик зарегистрирован в данном ЕЦР, и налогоплательщик зарегистрирован в "ЛК ЮЛ" (т.е. подписано Соглашение об открытии доступа в "ЛК ЮЛ" для организации).

Доступ к "ЛК ЮЛ" предоставляется в виде того же интерфейса, что и налогоплательщику, но со следующими ограничениями: специалисту Инспекции ФНС России предоставляется возможность просмотреть сведения по налогоплательщику, просмотреть (скачать) документы, сформированные налогоплательщиком в "ЛК ЮЛ" и полученные по ним ответы налогового органа, но не предоставляется возможность формирования заявлений и запросов (в т.ч. запрос на предоставление информационной услуги, запрос выписки из ЕГРЮЛ, ЕГРН).

Для получения доступа к данным налогоплательщика специалист ИФНС (УФНС/ФНС) должен ввести следующие реквизиты налогоплательщика: ОГРН, КПП (должно быть указано КПП по месту нахождения организации либо КПП обособленного подразделения). Специалист ЕЦР вводит только ОГРН.

Далее проводится проверка условий доступа.

Если условия выполнены, специалисту ИФНС предоставляется следующая информация:

- При входе с КПП по месту нахождения организации:

- если налогоплательщик стоит на учете в инспекции по месту нахождения организации (или в качестве крупнейшего), то отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

- если налогоплательщик не стоит на учете в данной инспекции по месту нахождения организации (или в качестве крупнейшего), но поставлен на учет по другой причине, то отображаются сведения по налогоплательщику, которые существуют в данной инспекции.

- При входе с КПП обособленного подразделения:

- если налогоплательщик стоит на учете в инспекции по месту нахождения филиала, представительства или иного обособленного подразделения, то отображаются сведения данного обособленного подразделения.

Если условия выполнены, специалисту ФНС предоставляется следующая информация:

- При входе с КПП по месту нахождения организации:

- отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

- При входе с КПП обособленного подразделения:

- отображаются сведения данного обособленного подразделения.

Если условия выполнены, специалисту УФНС предоставляется следующая информация:

- При входе с КПП по месту нахождения организации:

- если налогоплательщик стоит на учете в подведомственной инспекции по месту нахождения организации (или в качестве крупнейшего), то отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

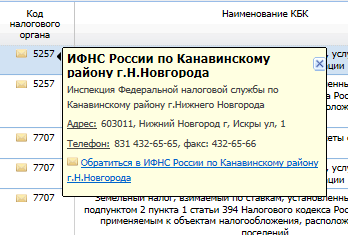

- если налогоплательщик не стоит на учете в подведомственной инспекции по месту нахождения организации (или в качестве крупнейшего), но поставлен на учет по другой причине, то специалисту УФНС предлагается выбрать код ИФНС из списка, в которых налогоплательщик стоит на учете по иным основаниям и нажать кнопку "Вход", тогда отображаются сведения по налогоплательщику, которые существуют в данной инспекции. Посмотреть список инспекций, в которых налогоплательщик стоит на учете, можно нажав на ссылку "Сведения из ЕГРН о постановке и снятии с учета в НО". При этом происходит переход на страницу "Перечень налоговых органов, в которых юридическое лицо стоит на учете (по сведениям ФБД ЕГРН)".

- При входе с КПП обособленного подразделения:

- если налогоплательщик стоит на учете в подведомственной инспекции по месту нахождения филиала, представительства или иного обособленного подразделения, то отображаются сведения данного обособленного подразделения.

При вводе ОГРН сотрудником ЕЦР проверяется, зарегистрирован ли налогоплательщик с указанным ОГРН в данном ЕЦР.

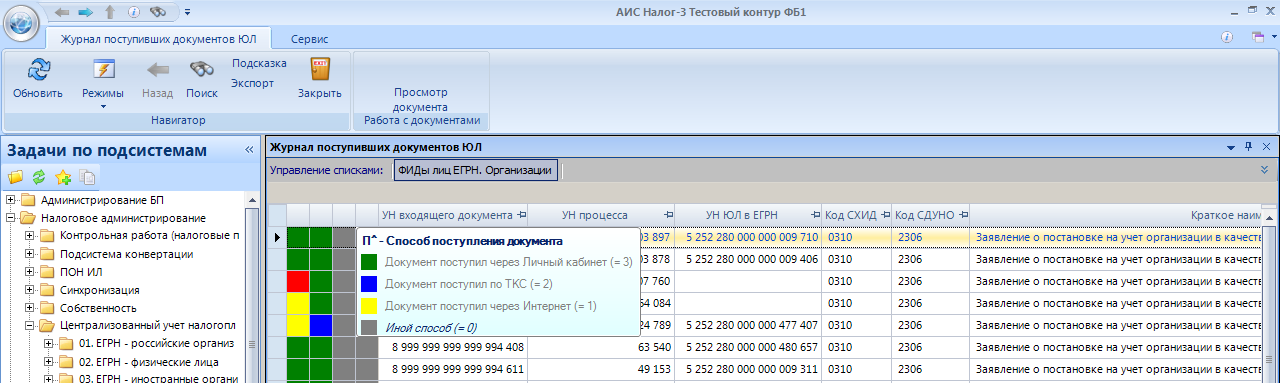

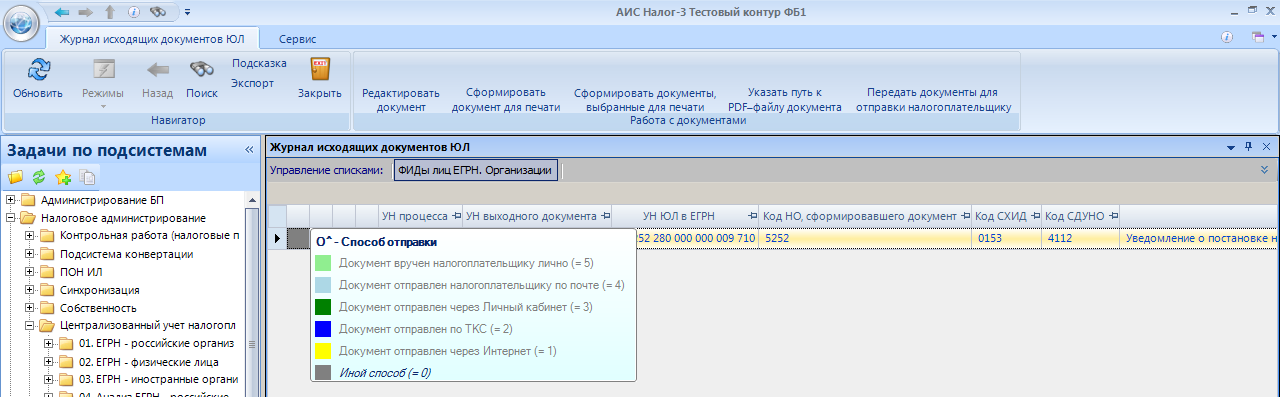

Через портал инспектора сотрудники УФНС/ИФНС/ФНС получают доступ к странице портала "ЛК ЮЛ" "Мониторинг работы", содержащий вкладки "Статистика работы пользователей в ЛК", "Статистика выгрузки сведений по налогоплательщикам в ЛК" и "Статистика по услугам, оказанным в ЛК", а также "Мониторинг загрузок файлов от инспекций".

Сотрудники ЕЦР получают доступ к вкладке "Статистика по услугам, оказанным в ЛК".

На странице "Статистика работы пользователей в ЛК" реализовано отслеживание следующих показателей:

- Количество налогоплательщиков (юридических лиц), заключивших соглашение об открытии доступа к "ЛК ЮЛ"

- Количество налогоплательщиков (юридических лиц), получивших доступ к "ЛК ЮЛ"

- Количество налогоплательщиков (юридических лиц), временно не имеющих активированных пользователей

- Количество входов в "ЛК ЮЛ"

- Количество поданных через "ЛК ЮЛ" документов на получение услуг

- Количество обработанных документов, поданных через "ЛК ЮЛ"

- Количество ответов, просмотренных пользователями

- Количество пользователей, получивших доступ к "ЛК ЮЛ".

На странице "Статистика выгрузки сведений по налогоплательщикам в ЛК" отображаются сведения по выгрузке сведений из налоговых органов о налогоплательщике:

- Количество налогоплательщиков, по которым данные из налоговых органов не выгружены, всего

- Количество налогоплательщиков, подключенных к "ЛК ЮЛ", для которых сведения из налогового органа по месту нахождения не выгружены

- Количество налогоплательщиков, ожидающих подключения к "ЛК ЮЛ", для которых сведения из налогового органа по месту нахождения не выгружены

- Количество налогоплательщиков, подключенных к "ЛК ЮЛ", для которых сведения не выгружены из налогового органа, где налогоплательщик стоит на учете по прочим основаниям (не по месту нахождения);

На странице "Статистика по услугам, оказанным в ЛК" отслеживаются следующие показатели:

- Количество поданных через "ЛК ЮЛ" документов на получение услуг

- Количество обработанных документов, поданных через "ЛК ЮЛ"

- Количество документов в работе

- Количество документов в работе, по которым срок оказания услуги нарушен.

На странице "Мониторинг загрузок файлов от инспекций" отслеживаются следующие показатели на выбранную дату:

- Количество файлов в статусе "не выгружен"

- Количество файлов в статусе "выгружен"

- Количество файлов в статусе "доставлен в ФКУ "Налог-Сервис" ФНС России"

- Количество файлов в статусе "загружен в витрину ЛК".

Подробно порядок работы с Порталом инспектора изложен в Руководстве инспектора по работе на портале "Личный кабинет налогоплательщика юридического лица", которое можно скачать на стартовой странице Портала инспектора.

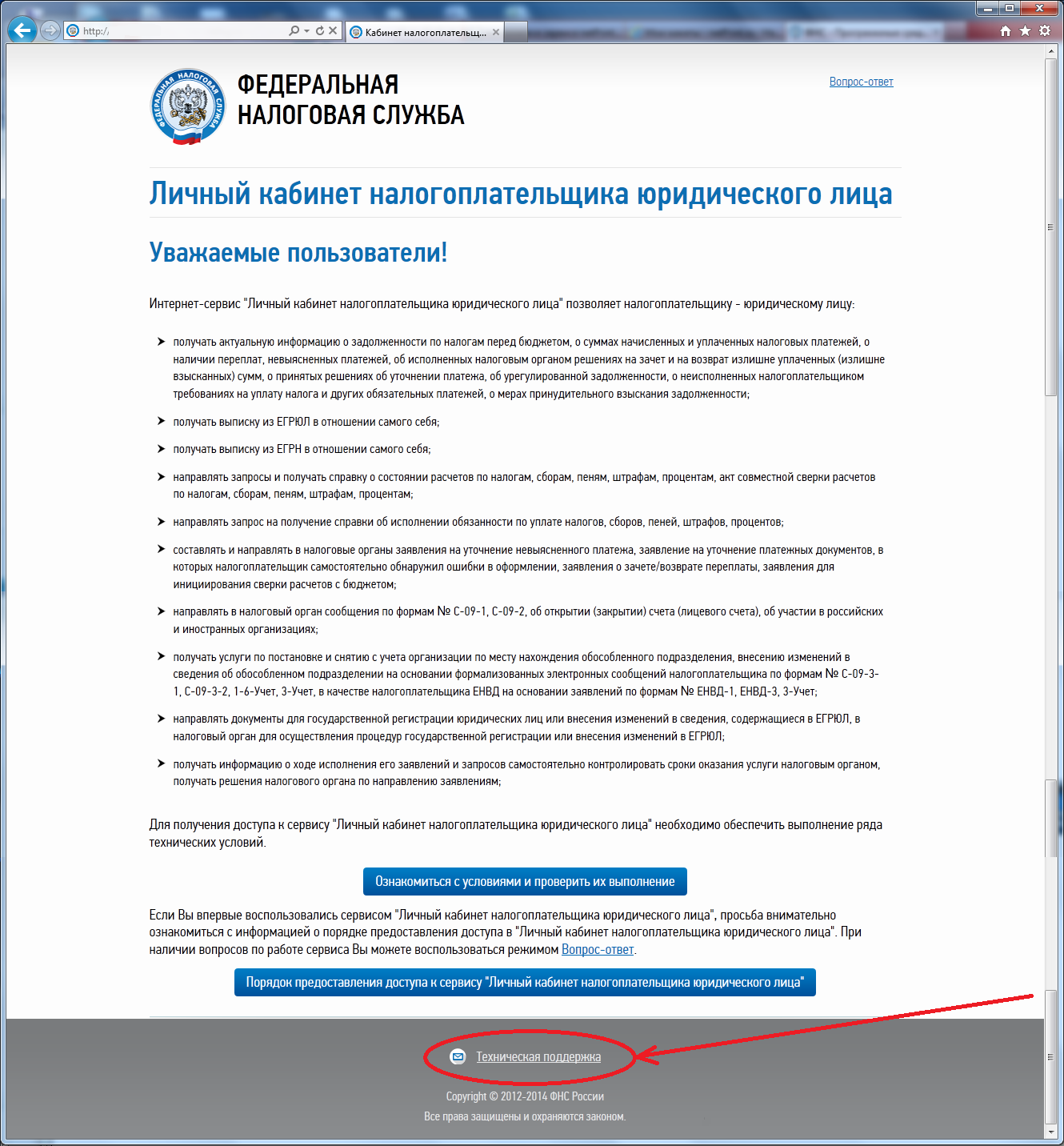

При возникновении проблем при получении доступа к порталу инспектора необходимо обращаться на Сайт технической поддержки АИС "Налог-3", вкладка "Личный кабинет налогоплательщика" (ЮЛ).

4. Эксплуатация "ЛК ЮЛ" в УФНС России по субъектам РФ

4.1. Предоставление доступа специалистам налоговых органов к "ЛК ЮЛ"

Для доступа специалистов налоговых органов к "ЛК ЮЛ" в ФКУ "Налог-Сервис" ФНС России развернут портал "ЛК ЮЛ", который доступен только во внутренней сети ФНС России (далее - портал инспектора "ЛК ЮЛ"). УФНС России по субъектам РФ обязаны проконтролировать настройку доступа сотрудникам подведомственных им налоговых органов к внутреннему порталу. Порядок настройки доступа и работы с порталом инспектора приведен в п. 6 настоящего Регламента.

4.2. Контроль выгрузок в "ЛК ЮЛ"

УФНС России по субъектам РФ должны ежедневно проводить контроль формирования выгрузок из ПК "СЭОД" в "ЛК ЮЛ", выполняемых подведомственными им налоговыми органами:

1. Контролировать наличие выгрузки от Инспекций ФНС России. Для контроля выгрузок предусмотрена функция "Мониторинг загрузок файлов от инспекций" на портале инспектора. При отсутствии выгрузки от Инспекции ФНС России необходимо выяснить причину и обеспечить устранение проблемы, при невозможности самостоятельного устранения Инспекцией ФНС России проблем инициировать обращение на "горячую линию" [email protected].

2. Контролировать выгрузку данных по налогоплательщикам, зарегистрированным в "ЛК ЮЛ". Для мониторинга выгрузок в "ЛК ЮЛ" на портале инспектора предусмотрена вкладка "Статистика выгрузки сведений по налогоплательщикам в ЛК", на которой отображается информация о налогоплательщиках, по которым не выгружены данные в "ЛК ЮЛ" по региону и в разрезе налоговых органов. Причиной невыгрузки являются ошибки, возникающие при контроле данных. Если выявлено наличие невыгруженных данных, необходимо обеспечить устранение проблемы, при невозможности самостоятельного устранения Инспекцией ФНС России проблем инициировать обращение на "горячую линию" [email protected].

4.3. Рассмотрение обращений налогоплательщиков, поступивших через "ЛК ЮЛ"

Порядок рассмотрения обращений описан в разделе 6 настоящего Регламента.

5. Эксплуатация "ЛК ЮЛ" в Инспекциях ФНС России

Все нижеперечисленное в п. 4 "Эксплуатация "ЛК ЮЛ" в Инспекциях ФНС России" относится ко всем инспекциям, за исключением ИФНС, выполняющих функции Единых центров регистрации (ЕЦР). Данных инспекций касаются только пп. 4.2, 4.4 и 4.5 (в части исполнения функций "Предоставление услуги по государственной регистрации изменений, вносимых в учредительные документы, ликвидации или реорганизации ЮЛ, внесению изменений в сведения, содержащиеся в ЕГРЮЛ, а также при государственной регистрации создания ЮЛ, учредителем которого является данное ЮЛ" и "Предоставление выписки из ЕГРЮЛ (о себе) на бумажном носителе), а также пункт 4.3 (доступ к порталу инспектора).

5.1. Выгрузка данных

В подсистеме "ЛК ЮЛ" используются данные ПК "СЭОД", выгружаемые в витрину ФХД. Порядок выгрузки описан в Руководстве пользователя ПК "СЭОД", Книга 46.

Для выполнения выгрузки необходимо установить актуальную (последнюю размещенную в ФАП) версию ПК "СЭОД", произвести настройки ПК "СГДС" и провести настройку ПО "Шлюз" в соответствии с Руководством пользователя Книга 46.

Процедура выгрузки должна выполняться ежедневно.

Сотрудник инспекции, ответственный за выгрузку данных, ОБЯЗАН:

1. Обеспечить ежедневное выполнение ТП "Формирование ФПД для ЛК-3" (по возможности в монопольном режиме).

2. Ежедневно осуществлять контроль сообщений ТП "Формирование ФПД для ЛК-3".

При наличии ошибок в процедуре "Получение перечня плательщиков, подключенных к ЛК ЮЛ" необходимо проверить работоспособность ПО "Шлюз" в соответствии с инструкцией, приведенной в Приложении 2 к настоящему Регламенту.

При наличии ошибок ТП "Формирование ФПД для ЛК-3" устранить их причины до следующей выгрузки. При невозможности самостоятельного устранения ошибок обратиться на "горячую линию" - [email protected].

3. Убедиться, что файл передан в СГДС, т.е. получено сообщение вида: "Файл передан в СГДС. Идентификатор ФПД в ПК "СГДС": 95297600-A5B6-4380-B278-E0494CF7A89C Техпроцесс успешно завершен".

При возникновении проблем с передачей файлов по СГДС при отсутствии ошибок в сообщениях ТП "Формирование ФПД для ЛК-3" обратиться на Сайт технической поддержки АИС "Налог-3", вкладка "Личный кабинет налогоплательщика" (ЮЛ). Используя соответствующий встроенный справочник, указать, к какому ППО относится обращение (ПК "СГДС") с приложением файла сообщений технологического процесса и журнала СГДС.

4. Убедиться, что выгружены данные по списку налогоплательщиков, зарегистрированных в "ЛК ЮЛ" (Путь в дереве документов и режимов: папка "Контроль данных для выгрузки в ЛК-3", ветка "Список лиц, подключенных к ЛК-3"). Необходимо проанализировать данные об ошибках из режима "Контроль данных для выгрузки в ЛК-3\Ошибки контроля" и провести работу по устранению ошибок в соответствии с рекомендациями, приведенными в Книге 46 (ПК "СЭОД"). При невозможности самостоятельного устранения ошибок обратиться на "горячую линию" - [email protected]

5.2. Обязанности Инспекций ФНС России

При эксплуатации "ЛК ЮЛ" Инспекции ФНС России осуществляют следующие функции:

- прием запросов (заявлений, сообщений) налогоплательщиков на получение документов, относящихся к сфере автоматизируемых функций "ЛК ЮЛ";

- обработка поступивших запросов в ПК "СЭОД" и в функциональном блоке N 1 АИС (ПП ЦУН и ПП ЦСР) "Налог-3";

- направление налогоплательщику документов в электронной форме и на бумажных носителях, сформированных в результате оказания услуги налогоплательщику.

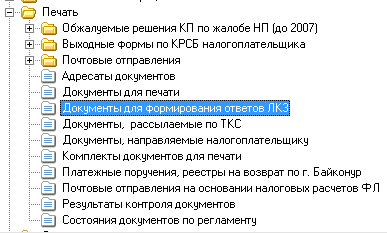

Инструкция пользователя ПК "СЭОД" в части взаимодействия с "ЛК ЮЛ" содержится в Приложении 3 к настоящему Регламенту.

Инструкция пользователя ПП ЦУН АИС "Налог-3" в части взаимодействия с "ЛК ЮЛ" содержится в Приложении 4 к настоящему Регламенту.

Обработка запросов, поступивших из "ЛК ЮЛ" в ПП ЦСР, производится в соответствии с пп. 5.8 "Прием запросов на предоставление сведений из реестров, поступивших в электронном виде" и 6.2.9 "Прием заявлений на регистрацию ЮЛ/ИП в электронном виде" Руководства пользователя Централизованной системы регистрации.

5.3. Предоставление доступа специалистам налоговых органов к "ЛК ЮЛ"

Для доступа специалистов Инспекций ФНС России к "ЛК ЮЛ" в ФКУ "Налог-Сервис" ФНС России развернут портал "ЛК ЮЛ", который доступен только во внутренней сети ФНС России (далее - портал инспектора). Порядок получения доступа и работы с порталом инспектора приведены в п. 3 настоящего Регламента.

5.4. "Горячая линия" для налоговых органов

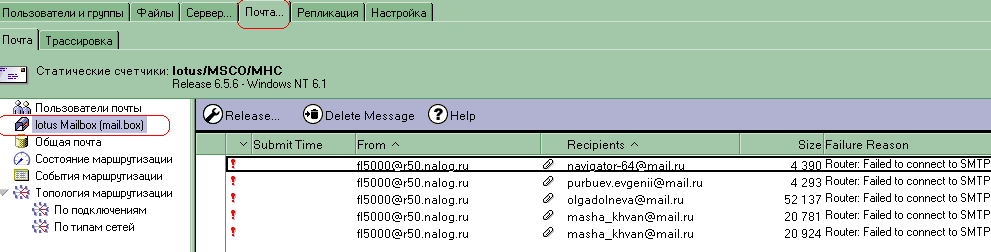

О вопросах и проблемах, возникающих при установке, настройке или эксплуатации программного обеспечения, в том числе по вопросам работы режимов ПК "СЭОД" (осуществление зачетов и возвратов, уточнение невыясненных платежей и др., поступающих от налогоплательщиков из "ЛК ЮЛ"), необходимо оперативно сообщать в ФГУП ГНИВЦ ФНС России на адреса электронной почты "горячей линии": [email protected];

При возникновении проблем при получении доступа к порталу "ЛК ЮЛ", при проблемах в работе ПК СГДС и ПО "Шлюз", а также при обнаружении несоответствия данных, представленных налогоплательщику в "ЛК ЮЛ", данным в ПК "СЭОД" и функциональном блоке N 1 (ПП ЦУН и ПП ЦСР) АИС "Налог-3", необходимо обращаться на Сайт технической поддержки АИС "Налог-3", вкладка "Личный кабинет налогоплательщика" (ЮЛ).

Порядок работы с Сайтом поддержки приведен в "Регламенте работы с СТП", размещенном на Интранет-портале ФНС России в разделе "Подготовка к внедрению АИС "Налог-3".

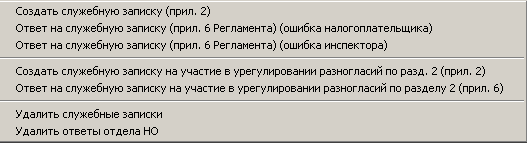

6. Обработка обращений налогоплательщиков ("Обратная связь")

Налогоплательщику предоставлена возможность направить в Инспекцию ФНС России/УФНС России по субъектам РФ обращение с целью получения разъяснений в случае отображения в "ЛК ЮЛ" недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет организации, о расчетах с бюджетом.

Разграничение ответственности при работе с обращениями налогоплательщиков, поступившими через "ЛК ЮЛ".

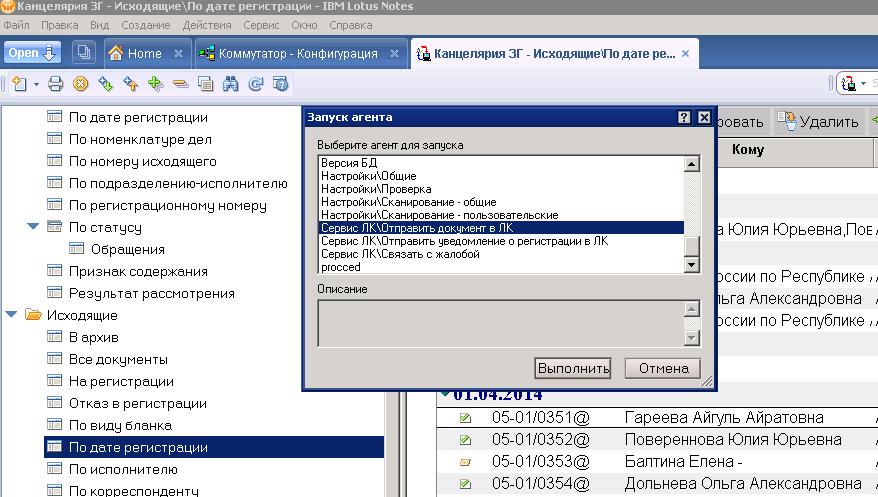

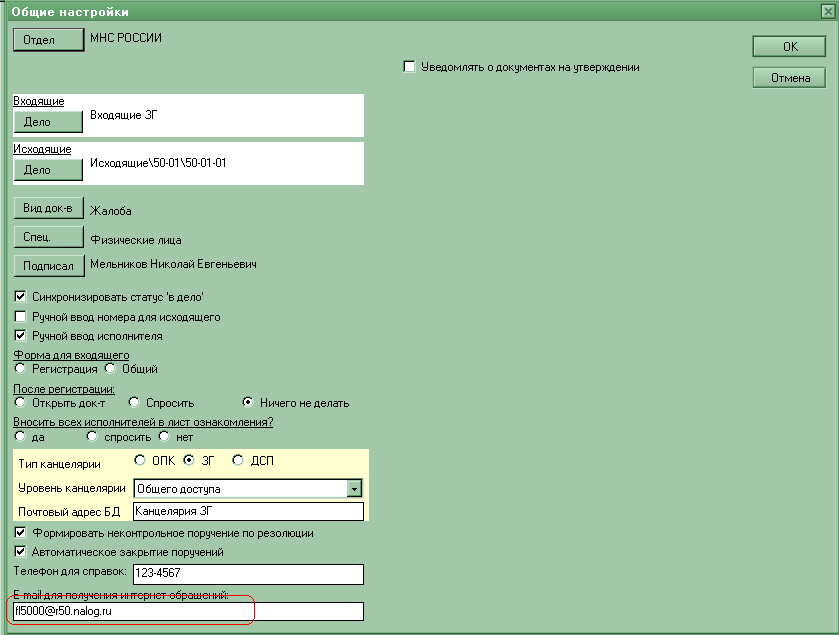

Первичную обработку обращений, направление их на исполнение в отделы, постановку на контроль, снятие их с контроля, направление исполненного обращения в дело, а также информирование руководства о состоянии работы по исполнению обращений заявителей, направленных через "ЛК ЮЛ", осуществляют должностные лица общих отделов ИФНС/УФНС с использованием СЭД.

Корректность настроек СЭД, обеспечивающих правильную обработку обращений, поступивших через "ЛК ЮЛ", в т.ч. доставку уведомлений (ответов заявителям) в "ЛК ЮЛ", обеспечивают отделы информационных технологий ИФНС/УФНС.

Ответственность за соблюдение сроков исполнения, полное и всестороннее рассмотрение поставленных в обращении вопросов, а также корректность обработки документов в СЭД на этапе исполнения обращений несет отдел - ответственный исполнитель, осуществляющий подготовку ответа на обращение.

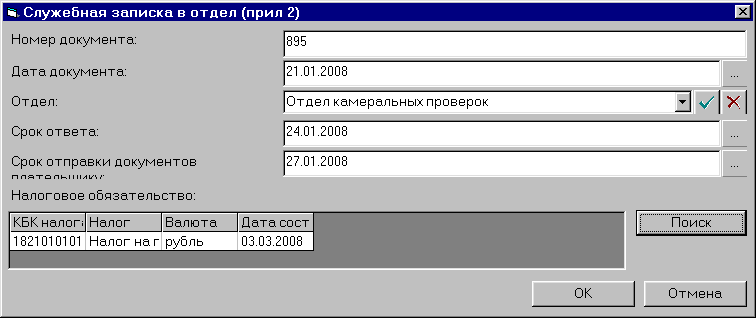

Порядок действий должностных лиц общих отделов налогового органа при обработке обращений, поступивших через "ЛК ЮЛ". Поступление и регистрация обращений.

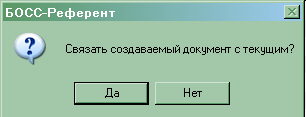

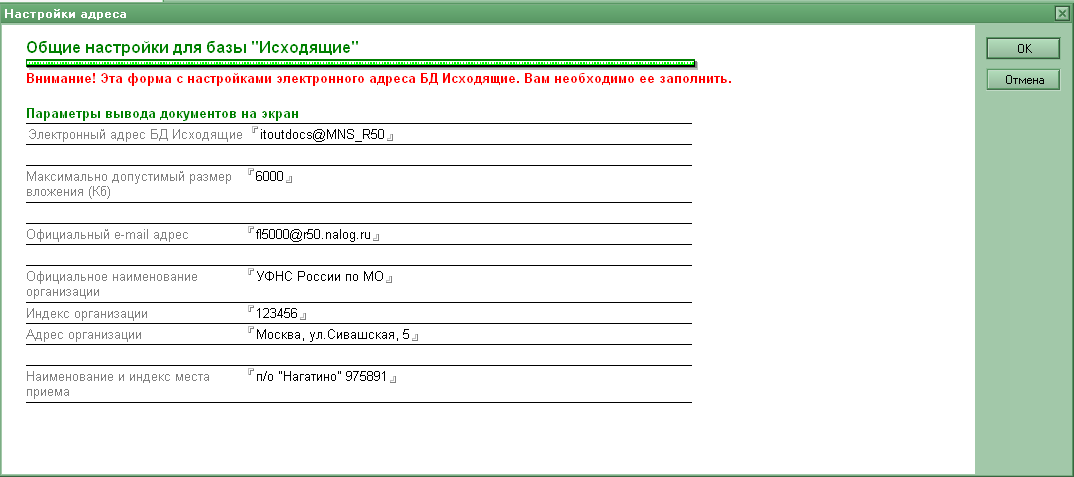

Обращение заявителя, направленное из "ЛК ЮЛ" в ИФНС (УФНС), в тот же день автоматически загружается в РК в БД "Канцелярия экспедиции" (на местном уровне БД "Канцелярия").

Текст поступившего обращения анализируется работником общего отдела ИФНС/УФНС. В РК в поле "Кому" указывается руководитель налогового органа или его заместитель, которому в соответствии с распределениями обязанностей документ направляется для создания резолюции.

Регистрация обращения организации (т.е. присвоение обращению входящего регистрационного номера) осуществляется вручную работников общего отдела. Уведомление о регистрации обращения с указанием регистрационного номера, даты регистрации, сроков рассмотрения обращения, а также налогового органа, в который поступило обращение, автоматически направляется в "ЛК ЮЛ" и на адрес электронной почты заявителя (при наличии сведений). Уведомление о регистрации обращения является подтверждением успешной доставки обращения заявителя в территориальный налоговый орган.

Дальнейшая работа с обращениями, направленными из "ЛК ЮЛ", осуществляется аналогично работе с обращениями организаций, поступившим по другим каналам связи, с учетом особенностей, установленных настоящим Регламентом.

Подготовка резолюции и направление обращения на исполнение

Проект резолюции, в котором определяется отдел - ответственный исполнитель, соисполнители (при необходимости) и контрольный срок исполнения подготавливается секретарем (делопроизводителем) приемной руководителя (заместителя руководителя) территориального налогового органа. Контрольный срок исполнения исчисляется с даты регистрации обращения в территориальном налоговом органе.

Отдел - ответственный исполнитель определяется в зависимости от темы/вопроса, содержащихся в обращении.

В общем случае срок направления ответа на обращение налогоплательщика составляет 20 календарных дней. Не устанавливается срок ответа на обращения, не требующие ответа (содержащие информацию общего характера или отзыв ранее направленного обращения).

Не позднее следующего рабочего дня после утверждения резолюции руководителем либо заместителем руководителя территориального налогового органа, секретарем (делопроизводителем) приемной резолюция заносится в РК, и обращение направляется на исполнение.

Рассмотрение обращения и подготовка ответа

Если обращение в соответствии с резолюцией руководителя или заместителя руководителя ИФНС/УФНС направлено на исполнение нескольким отделам, то отделы - соисполнители обязаны представить материалы (заключения) отделу - ответственному исполнителю не позднее чем за 3 рабочих дня до истечения контрольного срока.

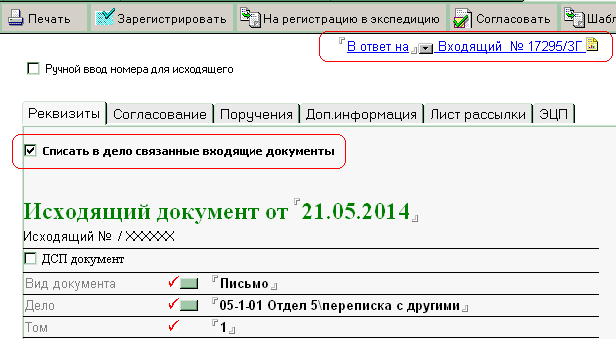

В ходе подготовки ответа заявителю отдел - ответственный исполнитель может направлять запросы о предоставлении информации в другие отделы ИФНС/УФНС, а также в другие территориальные налоговые органы. РК запросов должны быть связаны с РК обращения, при этом переключатель "Списать в дело связанные входящие документы" должен быть выключен.

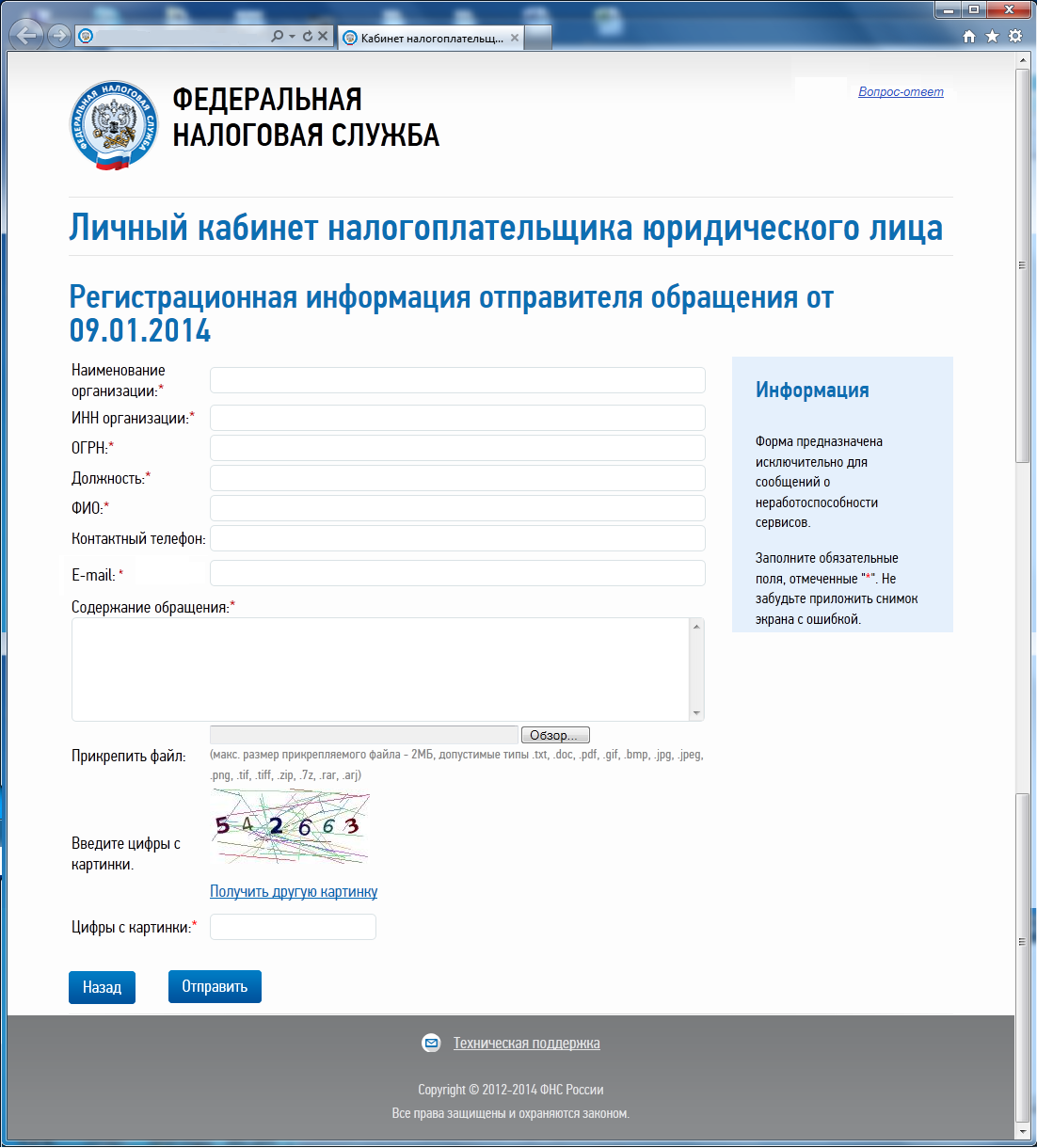

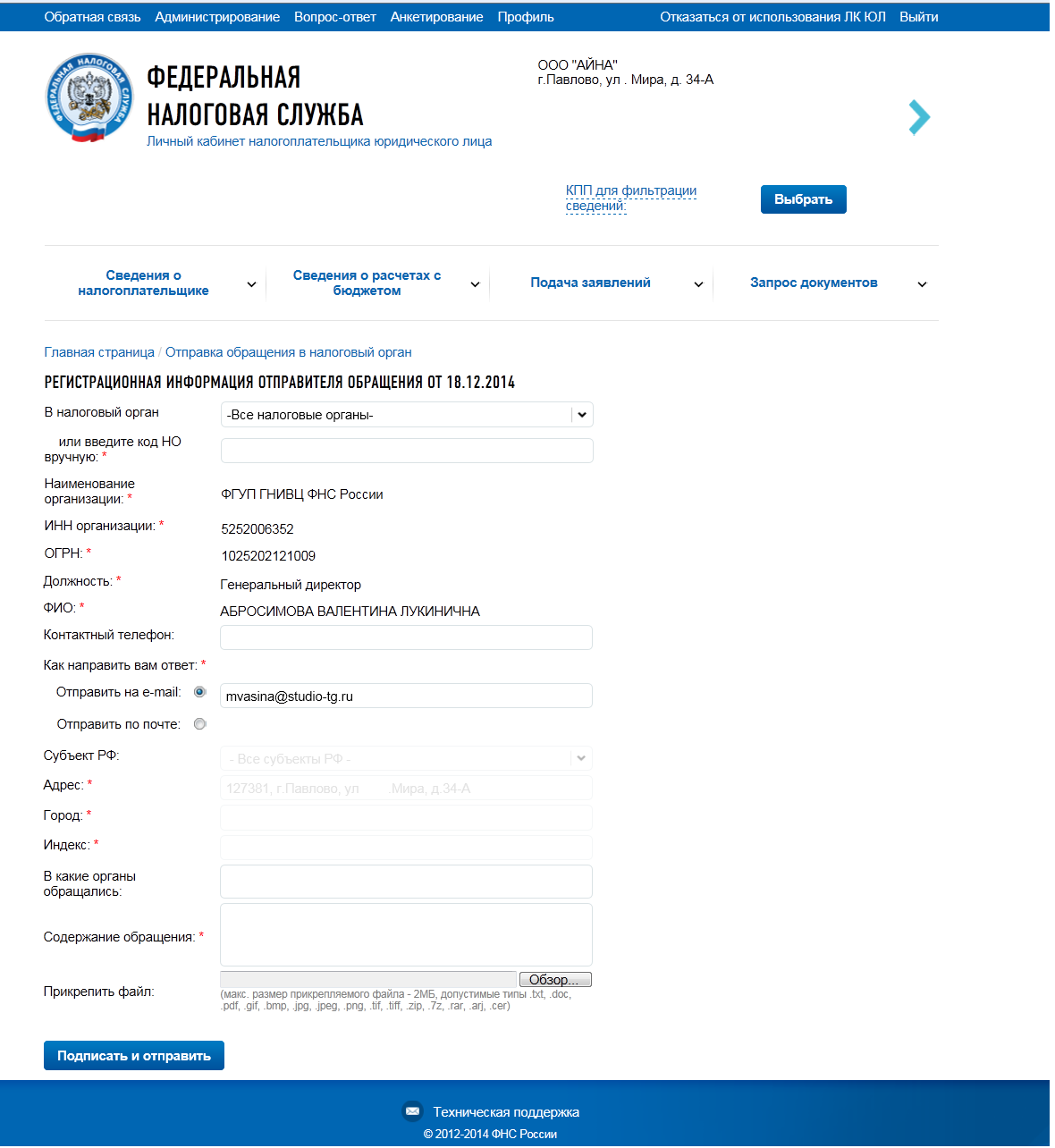

Обращение содержит следующие данные:

- Наименование юридического лица

- Должность автора обращения

- ФИО автора обращения

- Адрес юридического лица

- ОГРН юридического лица

- ИНН юридического лица

- Контактный телефон

- Содержание обращения

К обращению может быть приложен файл со скриншотами страниц интерфейса "ЛК ЮЛ", на основании которых налогоплательщик сформировал обращение. Размер файла не превышает 2 МБ.

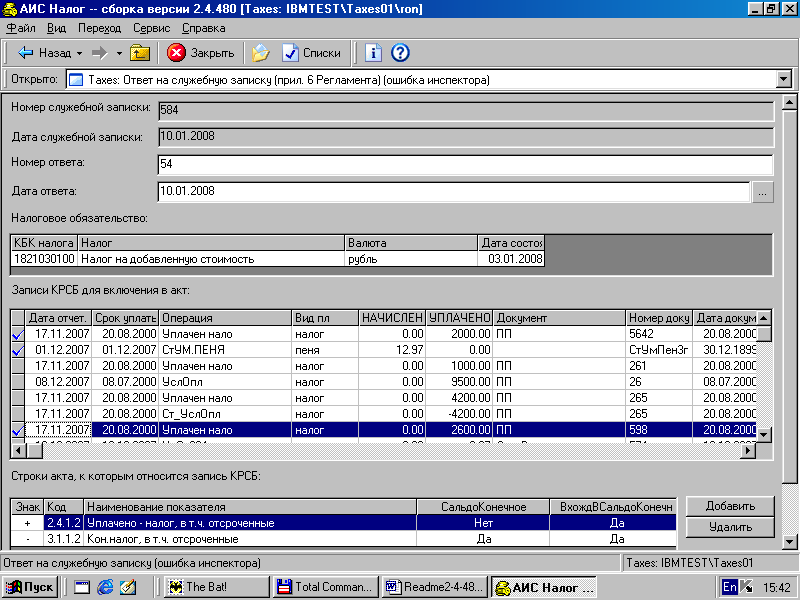

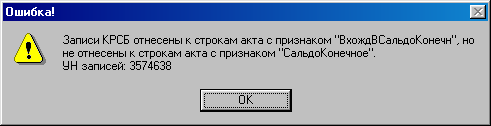

Обращения налогоплательщика могут содержать сведения об отображении в "ЛК ЮЛ" недостоверных или вызывающих вопросы данных об образовании юридического лица, о постановке на учет организации, о расчетах с бюджетом. При анализе таких обращений необходимо провести сравнение представленных в скриншоте данных с оперативной базой ПК "СЭОД" либо функционального блока N 1 (ПП ЦУН и ПП ЦСР) АИС "Налог-3".

Если данные, представленные налогоплательщику в "ЛК ЮЛ", соответствуют данным в ПК "СЭОД" и функциональном блоке N 1 (ПП ЦУН и ПП ЦСР) АИС "Налог-3", необходимо дать письменное разъяснение, что данные, представленные в "ЛК ЮЛ", соответствуют данным ИФНС.

Если данные, предоставленные налогоплательщику в "ЛК ЮЛ", не соответствуют данным в ПК "СЭОД" и функциональном блоке N 1 (ПП ЦУН и ПП ЦСР) АИС "Налог-3", необходимо обратиться на Сайт технической поддержки АИС "Налог-3", вкладка "Личный кабинет налогоплательщика" (ЮЛ). Используя соответствующий встроенный справочник, указать, к какому ППО относится обращение ("ЛК ЮЛ") с приложением обращения налогоплательщика и скриншотов, полученных с экранов "ЛК ЮЛ", ПК "СЭОД" и функционального блока N 1 (ПП ЦУН и ПП ЦСР) АИС "Налог-3".

Ответ заявителю подписывается руководителем либо заместителем руководителя территориального налогового органа.

Для ответа заявителю в СЭД в канцелярии отдела - ответственного исполнителя создается РК, которая должна быть связана с РК обращения, при этом переключатель "Списать в дело связанные входящие документы" должен быть включен. После заполнения всех необходимых полей РК ответа направляется в БД "Исходящие" на регистрацию и отправку.

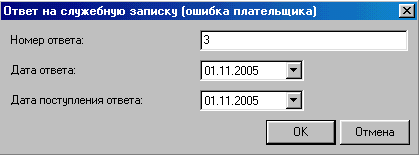

Регистрация и направление ответа заявителю. Снятие обращения с контроля

Оригинал подписанного ответа заявителю предоставляется исполнителем в общий отдел для регистрации и отправки.

Регистрацию и отправку ответа на обращение осуществляет работник общего отдела при условии, что РК ответа связана исполнителем с РК обращения. При отсутствии связи, обеспечивающей корректное отражение информации об ответе в "ЛК ЮЛ", работник общего отдела возвращает РК в канцелярию отдела - ответственного исполнителя на доработку.

После регистрации ответа в РК вкладывается его сканированный образ, содержащий гербовый бланк налогового органа, подпись начальника/заместителя начальника ИФНС/УФНС, исходящий регистрационный номер и дату. При сканировании ответа допускается использовать формат PDF (если ответ направляется в электронной форме) либо формат TIFF многостраничный (во всех остальных случаях).

Ответ направляется в зависимости от способа, указанного заявителем в обращении:

на бумажном носителе по почтовому адресу заявителя, указанному в тексте обращения, при отсутствии - по почтовому адресу, содержащемуся в карточке обращения,

в электронной форме на адрес электронной почты, указанный в тексте обращения, при отсутствии - на адрес электронной почты, указанный в карточке обращения.

При корректной обработке РК ответа отсканированный ответ заявителю автоматически отображается в "ЛК ЮЛ" в момент отправки ответа из БД "Исходящие". Снятие обращения с контроля в БД "Канцелярия" оформляется секретарем (делопроизводителем) приемной руководителя (заместителя руководителя) территориального налогового органа, подписавшего резолюцию к обращению, путем занесения в РК обращения в поле "Ход исполнения" информации об исполнении документа, например: "Дан ответ письмом ИФНС России N... (УФНС России по ...) от ______ N ____, ФИО должностного лица, подписавшего ответ", и направлением РК в дело.

Решение о снятии с контроля принимается только после оценки содержания ответа заявителю на предмет всестороннего рассмотрения вопросов, поставленных заявителем в обращении.

Перенаправление обращения из УФНС на исполнение в подведомственную ИФНС

В соответствии с резолюцией руководителя либо заместителя руководителя УФНС ответственным исполнителем по обращению может являться подведомственная ИФНС. Если заявителем указан адрес его электронной почты, на него автоматически отправляется уведомление о перенаправлении обращения на рассмотрение в подведомственный территориальный налоговый орган (с указанием даты регистрации обращения и входящего регистрационного номера в УФНС).

Отдел - ответственный исполнитель в УФНС может перенаправить обращение на исполнение в подведомственную ИФНС с сопроводительным письмом. В сопроводительном письме обязательно указывается контрольный срок ответа на обращение, который отсчитывается со дня его регистрации в УФНС и не должен превышать срока, установленного для отдела - ответственного исполнителя в УФНС.

Заявитель должен быть проинформирован о перенаправлении его обращения в подведомственную ИФНС. Уведомление о перенаправлении может быть оформлено как отдельным письмом на имя заявителя, так и путем включения заявителя в качестве второго адресата в сопроводительном письме. РК сопроводительного письма и РК письма-уведомления (при наличии) должны быть связаны с РК обращения, при этом переключатель "Списать в дело связанные входящие документы" должен быть выключен.

Снятие обращения с контроля в УФНС при перенаправлении обращения в подведомственную ИФНС

Обращение, направленное в подведомственную ИФНС (как по резолюции, так и с сопроводительным письмом отдела - ответственного исполнителя) снимается с контроля в УФНС только после поступления из ИФНС копии сканированного ответа заявителю по существу поставленных в обращении вопросов.

В УФНС снятие обращения с контроля оформляется секретарем (делопроизводителем) приемной руководителя (заместителя руководителя) территориального налогового органа, подписавшему резолюцию к обращению, путем занесения в РК обращения в поле "Ход исполнения" информации об исполнении документа, например "Дан ответ заявителю письмом ИФНС России N XX по г. Москве от _________ N ____, ФИО должностного лица, подписавшего ответ", и направлением РК в дело. Копия сканированного ответа помещается в РК обращения в поле "Ответ заявителю".

Сканированный ответ заявителю отражается в Сервисе ранее, на этапе отправки РК ответа из ИФНС.

Работа в ИФНС с обращением, перенаправленным из УФНС

РК поручений по обращениям, перенаправленным в ИФНС, а также РК сопроводительных писем о перенаправлении обращений на исполнение поступают в БД "Канцелярия экспедиции". (Если в ИФНС установлена СЭД местного уровня, то РК поступает в БД "Канцелярия".)

Текст поступившего обращения анализируется работником общего отдела ИФНС. В РК в поле "Кому" указывается руководитель налогового органа или его заместитель, которому в соответствии с распределениями обязанностей документ направляется для наложения резолюции.

Регистрация обращения организации (т.е. присвоение обращению входящего регистрационного номера) осуществляется вручную работником общего отдела.

Дальнейшая работа с обращением ведется в соответствии с пунктами Регламента ("Подготовка резолюции и направление обращения на исполнение", "Рассмотрение обращения и подготовка ответа", "Регистрация и направление ответа заявителю", "Снятие обращения с контроля"). При этом РК ответа обязательно связывается с РК входящего поручения УФНС. В этом случае в момент отправки ответа из БД "Исходящие" сканированный ответ отражается в Сервисе.

Для снятия обращения с контроля в УФНС копия сканированного ответа заявителю направляется в УФНС, перенаправившее обращение на исполнение, с сопроводительным письмом либо путем включения УФНС в качестве второго адресата в ответе заявителю.

Перенаправление обращения из УФНС/ИФНС в иное УФНС/ИФНС по принадлежности

Отдел - ответственный исполнитель в УФНС/ИФНС, при анализе обращения выявивший, что суть обращения заявителя относится к компетенции иного территориального налогового органа, в том числе находящегося в другом субъекте Российской Федерации, в двухдневный срок перенаправляет обращение заявителя в надлежащее УФНС или ИФНС для рассмотрения и подготовки ответа с сопроводительным письмом. В сопроводительном письме обязательно указывается срок ответа на обращение, который составляет 20 календарных дней с даты его первоначальной регистрации в территориальном налоговом органе, в который заявитель направил обращение.

Заявитель должен быть проинформирован о перенаправлении его обращения в надлежащее УФНС или ИФНС. Уведомление о перенаправлении может быть оформлено как отдельным письмом на имя заявителя, так и путем включения заявителя в качестве второго адресата в сопроводительном письме. РК сопроводительного письма и РК письма-уведомления (при наличии) должны быть связаны с РК обращения, при этом переключатель "Списать в дело связанные входящие документы" должен быть выключен.

В территориальном налоговом органе, в который заявитель направил обращение, данное обращение снимается с контроля. Для этого отдел - ответственный исполнитель информирует секретаря (делопроизводителя) приемной руководителя (заместителя руководителя) территориального налогового органа, подписавшему резолюцию к обращению, о перенаправлении обращения по принадлежности. Секретарь (делопроизводитель) приемной заносит в РК обращения в поле "Ход исполнения" информацию о перенаправлении обращения, например: "Перенаправлено по принадлежности в УФНС по.../ИФНС России N... письмом от ________ N ____, ФИО должностного лица, подписавшего письмо", и направляет РК в дело.

При корректной обработке РК сопроводительного письма о перенаправлении и/или уведомления заявителю, информация автоматически отображается в Сервисе в момент отправки из БД "Исходящие".

После поступления обращения в надлежащий территориальный налоговый орган, дальнейшая работа с обращением ведется в соответствии с пунктами Регламента ("Подготовка резолюции и направление обращения на исполнение", "Рассмотрение обращения и подготовка ответа", "Регистрация и направление ответа заявителю", "Снятие обращения с контроля").

Продление сроков исполнения обращений

В исключительных случаях, если для исполнения обращения, поставленного на контроль, необходимо проведение проверки изложенных в обращении фактов, истребование дополнительных материалов либо направление запроса о предоставлении необходимых для рассмотрения обращения документов и материалов в другие государственные органы, органы местного самоуправления или должностным лицам, в чью компетенцию входит поставленный в обращении вопрос (за исключением судов, органов дознания и органов предварительного следствия), срок исполнения поручения может быть продлен руководителем либо заместителем руководителя налогового органа, но не более чем на 30 дней, с уведомлением заявителя о продлении срока рассмотрения его обращения (при условии превышения общего 30-дневного срока рассмотрения обращений). В случае, если обращение квалифицируется как жалоба, срок рассмотрения составляет 30 дней.

Для продления срока исполнения отдел - ответственный исполнитель не позднее чем за 3 дня до истечения срока исполнения обращения представляет руководителю либо заместителю руководителя, подписавшему резолюцию к обращению, мотивированную служебную записку о продлении срока исполнения.

При положительном решении руководителя либо заместителя руководителя в адрес заявителя направляется уведомление с указанием срока представления окончательного ответа. Если обращение налогоплательщика было перенаправлено на исполнение из УФНС, то оно указывается в уведомлении в качестве второго адресата (для контроля за сроками исполнения обращения).

Для направления уведомления заявителю в СЭД в канцелярии отдела - ответственного исполнителя создается РК, которая в обязательном порядке должна быть связана с РК поступившего обращения, при этом переключатель "Списать в дело связанные входящие документы" должен быть выключен. РК уведомления направляется в БД "Исходящие" на регистрацию и отправку.

В РК обращения секретарем (делопроизводителем) приемной руководителя (заместителя руководителя) территориального налогового органа, подписавшего резолюцию к обращению, в поле "Ход исполнения" вносится соответствующая запись "Сл. записка на имя ФИО заместителя руководителя ИФНС России (УФНС России) от _________ N _____ о продлении срока до ________. Уведомление заявителю о продлении срока от _________ N ______", а срок исполнения документа изменяется в соответствии с датой, указанной в служебной записке или установленной руководителем (заместителем руководителя).

Контроль своевременности доставки обращений налогоплательщиков, отправленных через "ЛК ЮЛ" и размещения в "ЛК ЮЛ" ответов на них

Для контроля своевременности доставки обращений налогоплательщиков, отправленных через "ЛК ЮЛ", и размещения в "ЛК ЮЛ" ответов на них используется портал инспектора ("Мониторинг работы", см. Раздел 6 настоящего Регламента).

Для контроля используется вкладка "Статистика по услугам, оказанным в ЛК". Фильтр "Вид заявления" необходимо настроить на "59. Обращение налогоплательщика в налоговый орган".

"Мониторинг работы" контролирует передачу информации между двумя самостоятельными программными комплексами - "ЛК ЮЛ" и СЭД и позволяет сотрудникам ЦА ФНС России, УФНС и ИФНС осуществлять мониторинг в части контроля и своевременности доставки обращений налогоплательщиков, отправленных через "ЛК ЮЛ" (контроль за регистрацией обращений), и размещения в "ЛК ЮЛ" ответов на них (контроль сроков направления ответов на обращения).

Инструкция по настройке приема и обработке интернет-обращений налогоплательщика через подсистему "ЛК ЮЛ", поступивших по "обратной связи" из "ЛК ЮЛ", приведена в Приложении 5 к настоящему Регламенту.

7. Эксплуатация "ЛК ЮЛ" в ФКУ "Налог-Сервис" ФНС России

7.1. Загрузка данных в витрину ФХД

Файлы, поступившие из Инспекций ФНС России, автоматически копируются в сетевую папку \\SERVER\LK3_IFNS_SGDS, для дальнейшей обработки. При необходимости указанная папка может быть перенесена в другое место. Необходимо проверять результаты загрузки транспортных файлов ЛК3, полученных по СГДС из ИФНС:

Если загрузка файла в витрину ФХД выполнена успешно, то файл перемещается в папку \\SERVER\LK3_IFNS_SGDS\GoodFiles\YYYY_MM_DD (где YYYY_MM_DD - текущая дата), иначе в папку \\SERVER\LK3_IFNS_SGDS\BadFiles\YYYY_MM_DD. Ошибки загрузки файлов, попавших в папку BadFiles, можно просмотреть на сервере S-Load в лог-файлах утилиты загрузки Oracle SQL Loader.

Сотрудник ФКУ "Налог-Сервис" ФНС России, ответственный за эксплуатацию "ЛК ЮЛ", ОБЯЗАН ежедневно контролировать:

- поступление транспортных файлов "ЛК ЮЛ" по СГДС из ИФНС;

- работоспособность сервиса загрузки файлов в витрину ФХД (путем проверки наличия ошибок в лог-файлах утилиты загрузки Oracle SQL Loader.

7.2. Учет (мониторинг) работоспособности "ЛК ЮЛ"

Для учета (мониторинга) работоспособности "ЛК ЮЛ" сотрудники ФКУ "Налог-Сервис" ФНС России обращаются к странице диагностического портала "ЛК ЮЛ", расположенной на Web-сервере (//lk3.nalog.ru:81/), для получения информации о работе сервисов "ЛК ЮЛ". Данная страница последовательно опрашивает все методы сервера приложений и проверяет их работоспособность.

На портале инспектора по ссылке //lk3-usr.tax.nalog.ru/ сотрудники ФКУ "Налог-Сервис" ФНС России получают доступ к странице портала "ЛК ЮЛ" "Мониторинг работы". Порядок настройки доступа и работы с порталом инспектора приведены в п. 6 настоящего Регламента.

На данной странице реализовано отслеживание следующих показателей:

- Количество налогоплательщиков (юридических лиц), заключивших соглашение об открытии доступа к "ЛК ЮЛ"

- Количество налогоплательщиков (юридических лиц), получивших доступ к "ЛК ЮЛ"

- Количество поданных через "ЛК ЮЛ" документов на получение услуг

- Количество ответов налоговых органов, полученных в "ЛК ЮЛ"

- Количество ответов, просмотренных пользователями

- Количество пользователей, получивших доступ к "ЛК ЮЛ".

Программно-аппаратная инфраструктура "ЛК ЮЛ" на площадке ФКУ "Налог-Сервис" ФНС России содержит следующие объекты:

- Веб-сервер, на котором размещен портал "ЛК ЮЛ";

- Сервер очередей сообщений, на котором буферизируются запросы с портала "ЛК ЮЛ";

- Интеграционный сервер приложений;

- Сервер загрузки данных

- Сервер взаимодействия с ПК "СЭОД"

- Сервер приложений бизнес-логики;

- Сервер приложений, на котором выполняются запросы к федеральной базе данных ЕГРЮЛ;

- Сервер приложений, на котором выполняются запросы к ПОН ИЛ.

- Сервер приложений, на котором выполняются запросы к ТС (ПП ЦУН, ПП ЦСР, ПОН ВИО, УДиЭА, ФИР "Доверенность").

Данные серверы размещены на виртуальной платформе в сегментах ЛВС ФКУ "Налог-Сервис" ФНС России (Интернет ДМЗ, Интранет ДМЗ, Защищенный), разделенных межсетевыми экранами, и используют внешние хранилища данных.

Мониторинг сетевой и вычислительной инфраструктуры, обеспечивающей работоспособность сервисов "ЛК3", выполняется средствами СУиМ ФКУ "Налог-Сервис" ФНС России, в том числе с помощью программных средств HP NNM, HP Operations, Microsoft SCOM 2012.

Приложение 1

к Регламенту

СХЕМА

РАБОТЫ ПОДСИСТЕМЫ "ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКА

ЮРИДИЧЕСКОГО ЛИЦА"

Пояснение к схеме работы "ЛК ЮЛ"

Объекты:

S1 - Веб-сервер, на котором размещен портал "ЛК ЮЛ";

S2 - Сервер очередей сообщений, на котором буферизируются запросы с портала "ЛК ЮЛ";

S-IS - Интеграционный сервер предоставления данных;

S-IS-SEOD - Интеграционный сервер предоставления взаимодействия с ПК "СЭОД";

S-Load - Сервер обработки выгрузок и загрузки данных;

S-BL - Сервер приложений бизнес-логики;

S3 - Сервер приложений, на котором выполняются запросы к федеральным базам данных ЕГРЮЛ, ЕГРН;

S5 - Сервер приложений, на котором выполняются запросы к ПОН ИЛ;

S6-1[2] - Сервера СГДС;

S7 - Сервер приложений обратной связи;

ФХД - Сервера баз данных Федерального хранилища данных (ФХД);

DB1 - Сервер баз данных, на котором размещена СЦВ НСИ;

DB2 - Сервер баз данных, на котором размещена технологическая база данных "ЛК ЮЛ";

DB3 - Сервера баз данных, на которых размещены федеральные базы данных ЕГРЮЛ, ЕГРН;

Web Портал-in - Веб-сервер, на котором размещен портал "ЛК ЮЛ" для доступа налоговых органов (портал инспектора).

Схема работы налогоплательщика в "ЛК ЮЛ":

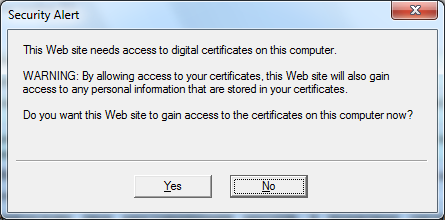

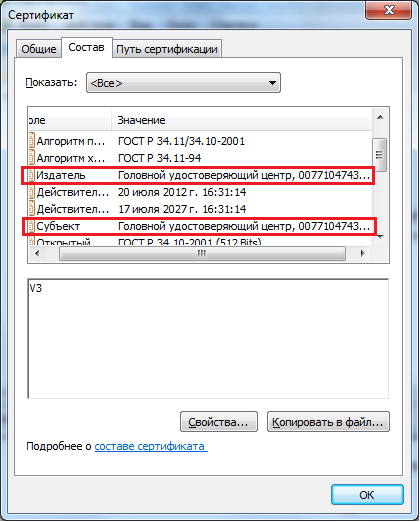

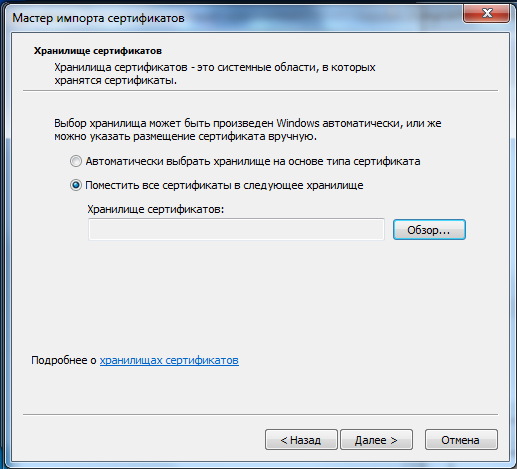

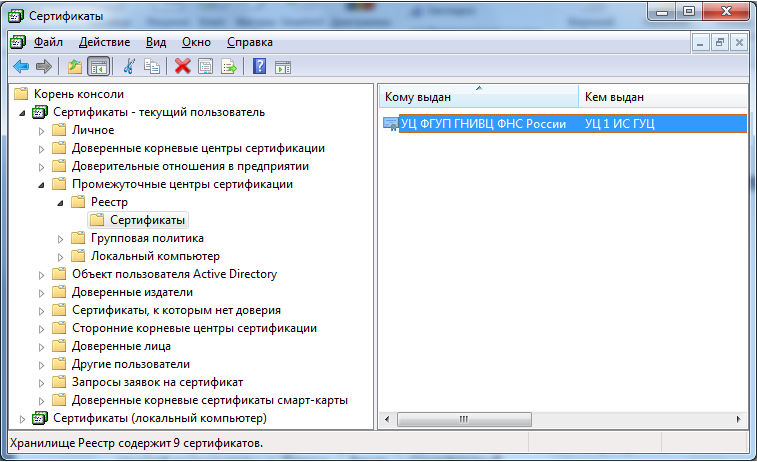

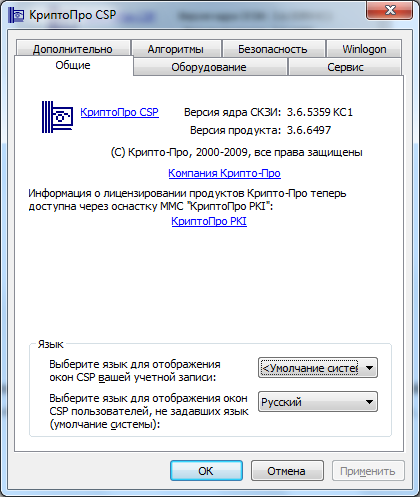

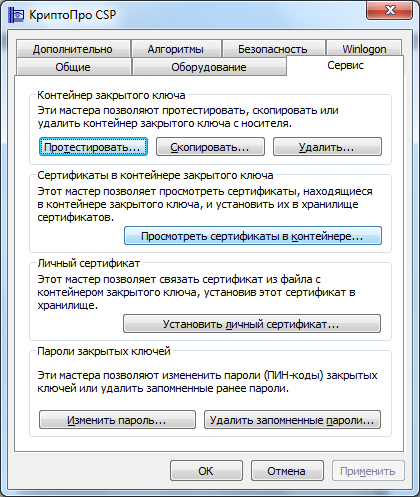

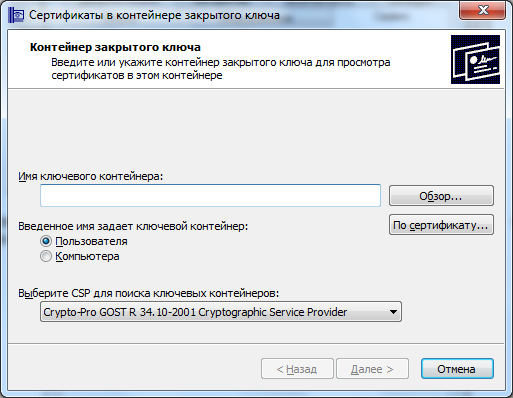

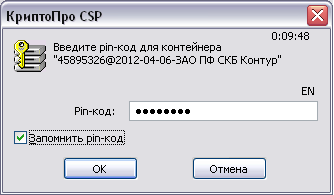

Пользователь системы открывает портал "ЛК ЮЛ" с использованием тонкого клиента - браузера посредством установления защищенного соединения TLS 1.0 с двухсторонней аутентификацией (клиента и сервера). Шифрование используется после установления соединения и для всех последующих сообщений. Для аутентификации сервера используется сертификат, заверенный центром сертификации ГНИВЦ. Для аутентификации клиента используется КСКПЭП, выданный центром сертификации, аккредитованным в соответствии с требованиями Федерального закона N 63-ФЗ.

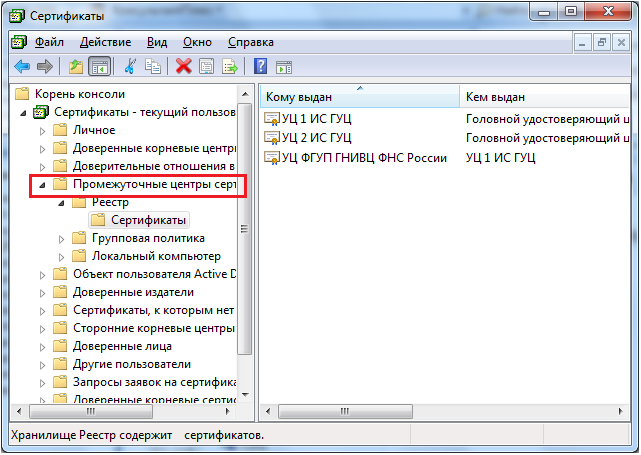

На стороне сервера КСКПЭП клиента при установлении соединения проверяется на доверие путем построения от него цепочки сертификатов с использованием кросс-сертификации по локальным хранилищам сертификатов сервера, а также по локальным спискам отозванных сертификатов.

С началом каждого сеанса работы с порталом (сеанс определяется уникальным идентификатором, передаваемым на сервер из браузера через механизм COOKIE) пользователь проходит процедуру автоматической авторизации. Авторизация также производится с использованием квалифицированного сертификата ключа проверки электронной подписи, выданного одним из удостоверяющих центров, аккредитованных в соответствии с требованиями Федерального закона N 63-ФЗ. Полномочия пользователя на доступ к порталу проверяются на основе федеральной базы данных ЕГРЮЛ, путем сравнения сведений о представителе налогоплательщика из СКП с данными о налогоплательщике в ЕГРЮЛ.

Все запросы с портала поступают в очередь в буферной зоне на сервере S2. Взаимодействие между сервером S1 и S2 организуется с помощью обмена xml сообщениями (веб-сервисы по технологии SOAP). Запрос на получение сообщений, поступивших с портала, может инициироваться только из защищенного сегмента ФКУ "Налог-Сервис" ФНС России с сервера S-BL. После получения сообщения, содержащего запрос из буферной зоны, запрос направляется на сервер S-BL и, в зависимости от типа сообщения, может быть перенаправлен на S-IS01, S3 или S5. После исполнения запроса ответ возвращается последовательно на сервера S2, S1.

|

Сервер

|

Наименование сервера и его роль

|

Прикладное ПО

|

|

S1

|

Веб-сервер

|

RedHat Enterprise Linux 6.4

Cryptopro CSP 3.6

Apache 2.2 + mod_digt_tls

PHP 5.3.6 (собранные из source с расширениями php-memcache, php-soap)

Memcached 1.4.5

MySQL 5.0.77

|

|

S2

|

Сервер услуг (очередей сообщений)

- m9965-aisXXX

|

Microsoft Windows Server 2008 R2

|

|

S-BL

S-IS

|

Сервер приложений бизнес-логики и Интеграционный сервер предоставления данных

- m9965-ais136

- m9965-ais133

|

Microsoft Windows Server 2008 R2

MS .Net Framework 4

Oracle Client 12.1.0.1

|

|

S-IS-SEOD

|

Интеграционный сервер взаимодействия с ПК "СЭОД"

- m9965-ais134

|

Microsoft Windows Server 2008 R2

MS .Net Framework 4

Oracle Client 12.1.0.1

|

|

S-Load

|

Сервер обработки выгрузок и загрузки данных

- m9965-ais135

|

Microsoft Windows Server 2008 R2

MS .Net Framework 4

Oracle Client 12.1.0.1

|

|

DB2

|

Технологическая БД

- m9965-ais137

|

Microsoft Windows Server 2008 R2

MS SQL Server 2008 R2 SP1

|

|

Web Портал-in

|

Портал инспектора

- m9965-ais138

|

RedHat Enterprise Linux 6.4

Apache 2.2

PHP 5.3.6 (собранные из source с расширениями php-memcache, php-soap, php-ldap)

Memcached 1.4.5

MySQL 5.0

|

Приложение 2

к Регламенту

ИНСТРУКЦИЯ

ПО НАСТРОЙКЕ И ПРОВЕРКЕ РАБОТОСПОСОБНОСТИ ПО "ШЛЮЗ",

WEB-СЕРВИСА "СЕРВИС ВЗАИМОДЕЙСТВИЯ СЭОД И ЛК3"

Сервис взаимодействия ПК "СЭОД" и "ЛК ЮЛ" работает через ПО "Шлюз".

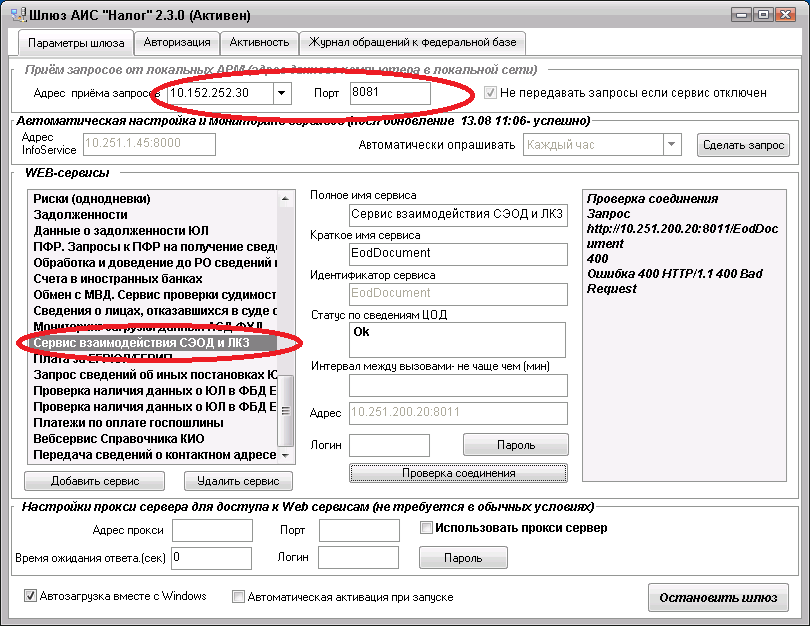

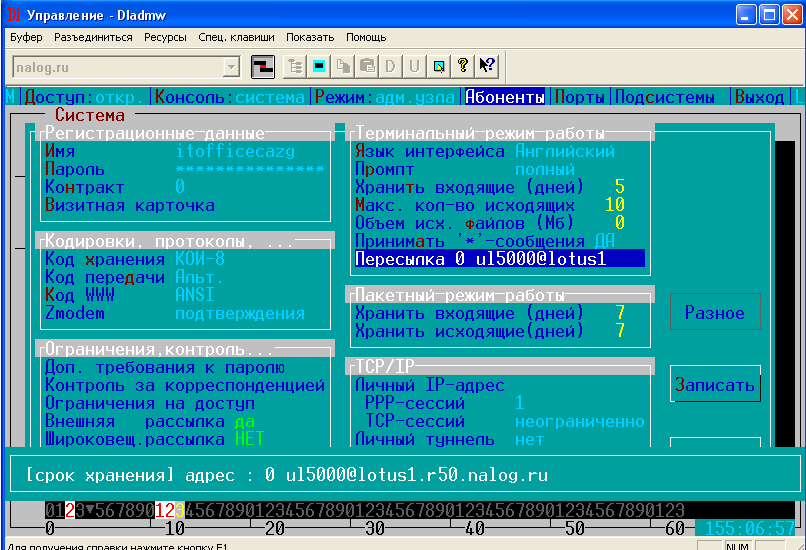

Настройка ПО "Шлюз":

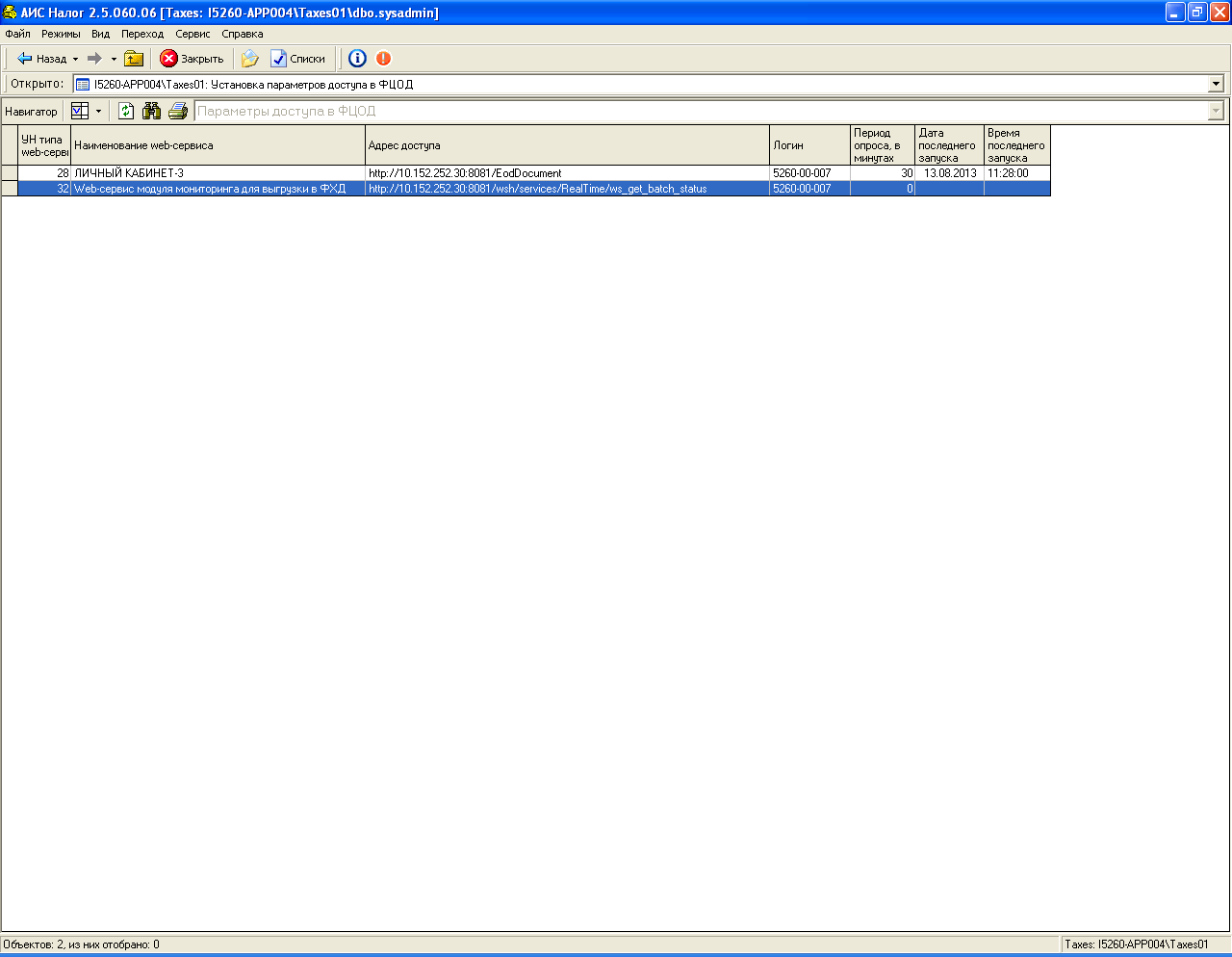

Провести на промышленном контуре настройку доступа в ФКУ "Налог-Сервис" ФНС России для Web-сервиса с типом 28 "Сервис взаимодействия СЭОД и ЛК3". Параметры доступа в ФКУ "Налог-Сервис" ФНС России настраиваются с помощью режима "Установить параметры взаимодействия с ФЦОД":

Администрирование системы\Администрирование доступа к web-сервисам ФЦОД\Установка параметров доступа в ФЦОД.

Необходимо заполнить параметр "Адрес доступа":

Ошибка! Недопустимый объект гиперссылки.

Авторизация не требуется

Время опроса выставить 10 - каждые 10 минут.

После этого перезапустить сервер приложений ПК "СЭОД". В журнале приложений не должно появляться сообщений с ошибками после старта.

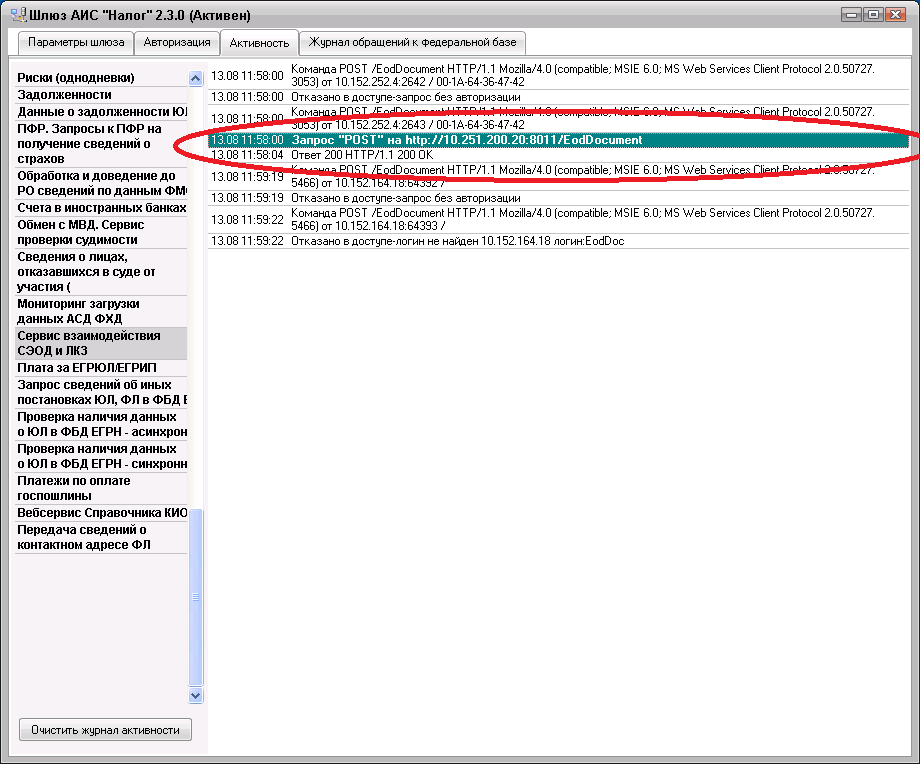

Проверка работоспособности ПО "Шлюз":

Для проверки работоспособности необходимо выполнить следующее:

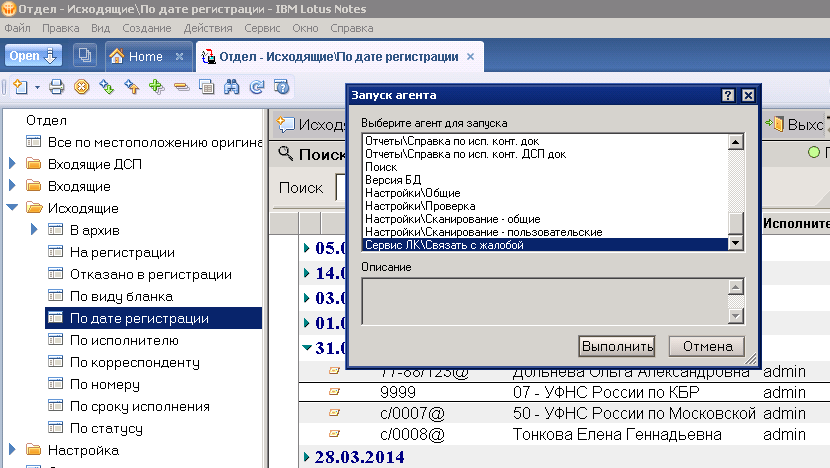

В списке web-сервисов выберите "Сервис взаимодействия СЭОД и ЛК3".

Проверяем что компьютер, на котором установлен ПО "Шлюз", доступен и отвечает на запросы ping (далее данные 10.152.252.30 - ip и порт 8081, необходимо заменить на свои, на которых ПО "Шлюз" принимает запросы). А также доступен по порту, на котором он принимает запросы.

Пример результата проверки:

ping 10.152.252.30

Обмен пакетами с 10.152.252.30 по 32 байт:

Ответ от 10.152.252.30: число байт = 32 время < 1 мс TTL = 128

Ответ от 10.152.252.30: число байт = 32 время < 1 мс TTL = 128

Ответ от 10.152.252.30: число байт = 32 время < 1 мс TTL = 128

Ответ от 10.152.252.30: число байт = 32 время < 1 мс TTL = 128

Статистика Ping для 10.152.252.30:

Пакетов: отправлено = 4, получено = 4, потеряно = 0 (0% потерь),

Приблизительное время приема-передачи в мс:

Минимальное = 0 мсек, Максимальное = 0 мсек, Среднее = 0 мсек

telnet 10.152.252.30 8081

При успешном соединении telnet будет открывать пустое окно.

При отсутствии соединения необходимо выяснить, запущено ли ПО "Шлюз" и правильно ли указан порт доступа. Также надо проверить настройку службы Брандмауэра и Антивируса.

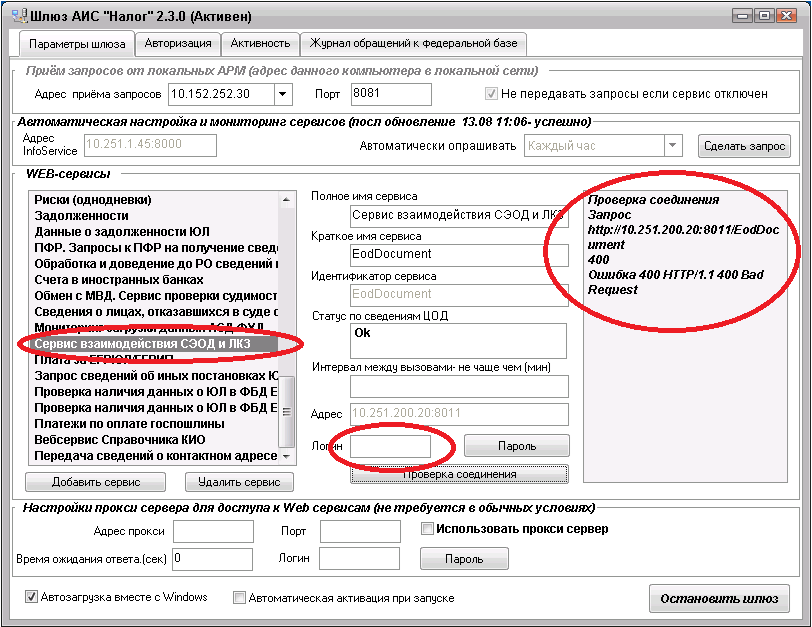

Настройки, которые должны быть выполнены на ПО "Шлюз":

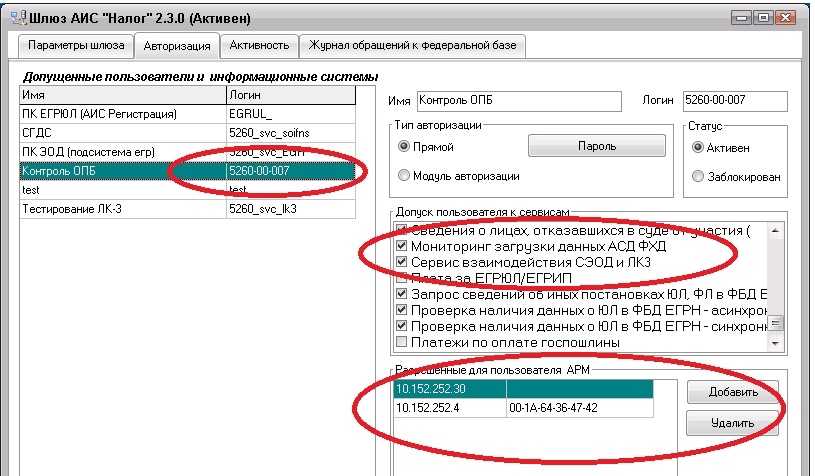

1. Пользователю, от которого идет обращение из ПК "СЭОД", необходимо разрешить доступ к данным сервисам.

2. В настройках сервиса убрать логин доступа на федеральный уровень.

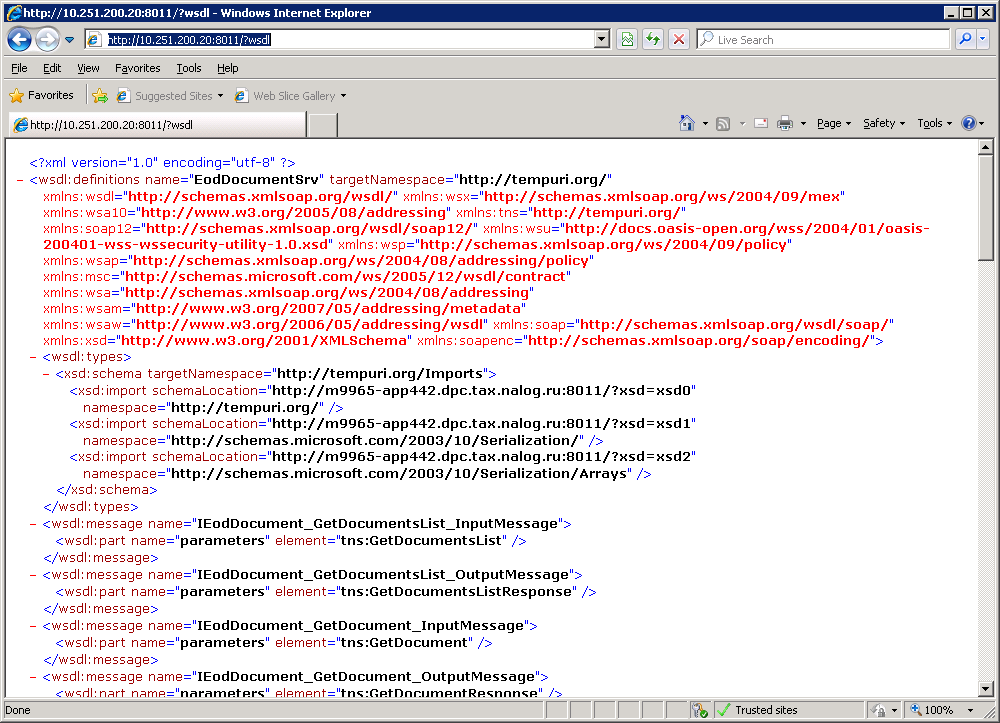

3. Проверить что компьютер имеет доступ (получает WSDL) к используемым ресурсам. Запустить IE и открыть следующие ссылки

a. //10.251.200.20:8011/

В случае, если отсутствуют ответы, необходимо проверить доступность федеральных сервисов, используя команды ping и telnet:

- ping 10.251.200.20

- telnet 10.251.200.20 8011